「アジア特Q便」の記事・ニュース一覧

アジア新興国、コロナ後の成長へ3つの課題 HSBCレポート

HSBCアジア太平洋地域 国際事業部門統括責任者 兼 戦略企画統括責任者のマシュー・ロブナーがコロナ後のアジア新興国についてリポートします。 新型コロナウイルスの感染拡大への対応が求められる中、アジアの新興国は、国によっ […]

2020/7/18 10:10

アジアのハイイールド債に魅力的な投資機会 HSBCリポート

HSBCグローバル・アセット・マネジメントのアジア・クレジット部門統括責任者、アルフレッド・ムイ氏がアジア・ハイイールド債についてリポートします。 新型コロナウイルスのパンデミックは世界の金融市場に大混乱を引き起こし、市 […]

2020/6/1 11:27

東南アジア投資に好機 内需関連で米中摩擦を乗り越えろ HSBCリポート

米中の貿易摩擦で市場が不安定になるなか、リスク回避のカギを握るのは東南アジアへの投資——。高い潜在成長力を誇る東南アジア経済と投資妙味のある地域やセクターについて、HSBCプライベート・バンキング部門の東南アジア統括チー […]

2019/9/10 15:28

インド株、インフラや不動産に好機 第2次モディ政権の期待と課題

HSBCグローバル・アセット・マネジメントのインド株式リード・ポートフォリオ・マネジャー、ニラン・メータ(Nilang Mehta)氏が第2次モディ政権の発足したインドの株式市場についてリポートします。 5月にインドの政 […]

2019/8/9 11:53

中国テック投資、東南アジアで拡大 3つの領域に注目 HSBCリポート

HSBCシンガポール CEO トニー・クリップス(Tony Cripps)氏が東南アジアに広がる中国のテクノロジー投資についてリポートします。 ■アリババ、テンセント、JDドットコムが進出 中国の東南アジア向け投資の次の […]

2019/6/24 11:38

中国の資本市場、グローバル指数が切り開く新時代 HSBCリポート

HSBC中国の社長兼CEO(最高経営責任者)のデビッド・リャオ(David Liao)氏が開放の進む中国の資本市場についてリポートします。 ■海外調達第1号から40年 1980年に、中国石化儀征化繊の出資者は大規模な化学 […]

2019/5/8 10:29

インドネシア、成長のカギ握るインフラ整備 HSBCレポート

HSBCインドネシアCEOスミット・ダッタ氏(写真左)、グローバル・バンキング部門東南アジア統括責任者スティーブン・ウィリアムズ氏(右)がインドネシアの今後の経済成長についてリポートします。 ■島しょ国家、エネルギー網や […]

2018/12/26 13:11

アボガドから電気自動車まで、存在感増す中国の消費者 HSBCリポート

HSBC中国の社長兼CEO(最高経営責任者)のデイヴィッド・リャオ氏が、存在感を増している中国の消費者についてリポートします。 ■新世代と消費の洗練 中国において消費者の味覚は急激に変化しています。7年前には中国のアボカ […]

2018/10/30 14:46

ベトナムのM&A市場活況、経済成長が後押し HSBCレポート

HSBCベトナム ホールセール・バンキング統括責任者のウィンフィールド・ウォン(Winfield Wong)氏が、活発なベトナムのM&A(合併・買収)についてリポートします。 ■過去最高の案件数、FTAも好機に […]

2018/8/29 16:34

インフラ投資、成長と環境の両輪で アジアの役割大きく HSBCリポート

QUICKは「アジア特Q便」と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回はHSBCセンター・オブ・サステイナブル・ファイナンスのマネージング・ディレクター、ゾーイ・ナイト(Zoё Knight) […]

2018/7/20 15:42

改革開放40年、中国経済の「これから」(HSBCリポート)

QUICKは「アジア特Q便」と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回はHSBCグループ香港上海銀行副会長兼チーフ・エグゼクティブのピーター・ウォン(Peter Wong)氏が40周年を迎える […]

2018/5/10 10:31

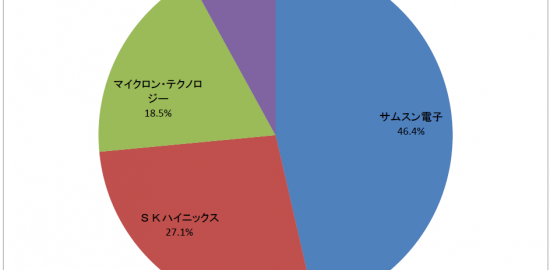

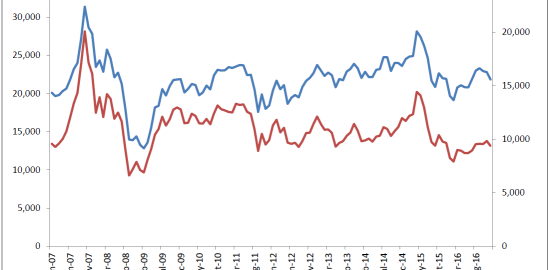

加熱する半導体投資 メモリ市場を価格競争の嵐が襲う

QUICKは「アジア特Q便」と題し、アジア各国・地域のアナリストや記者の現地の声をニュース形式で配信しています。今回は台湾の現地記者、李臥龍(リー・ウォーロン)氏が加速する世界の半導体大手の増産投資とその影響についてレポ […]

2018/4/6 16:03

仮想通貨のマイニング熱、半導体企業に大きな商機

QUICKは「アジア特Q便」と題し、アジア各国・地域のアナリストや記者の現地の声をニュース形式で配信しています。今回は台湾の現地記者、李臥龍(リー・ウォーロン)氏がビットコインなど仮想通貨と半導体需要の高まりについてレポ […]

2018/3/12 09:23

インドとASEAN、成長のカギは競争より協力 HSBCレポート

QUICKは「アジア特Q便」と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回はHSBCシンガポール最高経営責任者(CEO)、トニー・クリップス氏が経済成長への期待が高まるインドと東南アジア諸国連合( […]

2018/3/9 12:48

テンセント決算予想 ゲーム好調で5割増収か 課題はコンテンツコスト抑制

QUICKは「アジア特Q便」と題し、アジア各国・地域のアナリストや記者の現地の声をニュース形式で配信している。今回はフィリップ証券(香港)のルイス・ウォン(Louis Wong)氏が香港上場の中国インターネットサービス大 […]

2018/3/5 08:56

世界レベルに成長する中国の「大湾岸圏」 HSBCレポート

QUICKは「アジア特Q便」と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回は、HSBCグレーター・チャイナ統括 チーフ・エグゼクティブのヘレン・ウォン氏が中国の大湾岸圏についてレポートします。 中 […]

2018/2/5 14:04

アリババ、5億人のデータを「リアル」活用 商取引の転換目指す【アジア特Q便】

QUICKではアジア特Q便と題し、アジア各国・地域のアナリストや記者の現地の声をニュース形式で配信しています。今回は、フィリップ証券(香港)のルイス・ウォン(Louis Wong)氏が中国インターネット通販最大手、アリバ […]

2018/1/29 11:12

AI半導体最前線 エヌビディアにライバル続々

QUICKではアジア特Q便と題し、アジア各国・地域のアナリストや記者の現地の声をニュース形式で配信しています。今回は台湾の現地記者、李臥龍(リー・ウォーロン)氏がAI半導体の最前線をレポートします。 時代はGPUからAS […]

2018/1/16 10:56

キャッシュレス化を目指すインド HSBCレポート

QUICKではアジア特Q便と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回は、HSBCグローバル・アセット・マネジメントのインベストメント・ダイレクター、ニラン・メータ氏がレポートします。 インドの […]

2017/12/28 13:06

中国での環境意識の高まり:自転車利用、カーシェア、植樹 HSBCレポート

QUICKではアジア特Q便と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回は、HSBC中国のデビッド・リャオ(David Liao)社長兼CEOがレポートします。 11月6~17日、 […]

2017/12/4 15:55

中国の「シリコンバレー」が主導するデジタル革命 HSBCレポート

QUICKではアジア特Q便と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回は、HSBC広東省チーフ・エグゼクティブのモンゴメリー・ホー氏がレポートします。 中国、テクノロジー利用拡大 […]

2017/11/6 09:43

ASEAN発足50周年、インフラ事業を基盤とする経済成長の黄金期が到来 HSBCレポート

QUICKではアジア特Q便と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回は、HSBC商業銀行部門アジア太平洋地域統括責任者のスチュワート・テイト氏がレポートします。 ASEAN主要経済圏、今後5年 […]

2017/10/30 15:54

10周年を迎えるグリーンボンド市場 HSBCレポート

QUICKではアジア特Q便と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回は、HSBC グローバル・バンキング&マーケッツ、アジア太平洋地域統括責任者のゴードン・フレンチ氏がレポートします。 グリー […]

2017/11/2 09:32

勢いを取り戻しつつある人民元の国際化 HSBCレポート

QUICKではアジア特Q便と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回は、HSBCグレーター・チャイナ統括 チーフ・エグゼクティブのヘレン・ウォン氏がレポートします。 人民元、世 […]

2018/2/5 12:20

ニューエコノミーの離陸 HSBC中国レポート

QUICKではアジア特Q便と題し、アジア各国・地域のアナリストや記者の現地の声をニュース形式で配信しています。今回は、HSBC中国のデビッド・リャオ(David Liao)社長兼CEOがレポートします。 雲に覆われた風の […]

2017/6/21 09:13

台湾イノテラ完全子会社化の米マイクロン、台湾投資を拡大へ 中国進出は明言避ける

QUICKではアジア特Q便と題し、アジア各国・地域のアナリストや記者の現地の声をニュース形式で配信しています。今回は台湾の現地記者、李臥龍(リー・ウォーロン)氏がレポートします。 (※この記事は2016年12月26日にQ […]

2017/3/14 12:37

香港株、来年はハンセン指数2万6500台まで上昇か 中国経済の回復で

QUICKではアジア特Q便と題し、アジア各国・地域のアナリストや記者の現地の声をニュース形式で配信しています。今回は、フィリップ証券(香港)のルイス・ウォン(Louis Wong)氏がレポートします。 (※この記事は2 […]

2017/3/14 12:06

株式ランキング

| コード/銘柄名 | 株価/前日比率 |

|---|---|

|

1

4063

信越化

|

5,906円

-6.37%

|

|

2

9983

ファーストリテイ

|

41,390円

-0.36%

|

|

3

6861

キーエンス

|

69,610円

+7.78%

|

|

4

4185

JSR

|

4,331円

-0.06%

|

|

5

6146

ディスコ

|

46,010円

-2.27%

|

| コード/銘柄名 | 株価/前日比率 |

|---|---|

|

1

5026

トリプルアイス

|

1,472円

+25.59%

|

|

2

4726

SBテクノロジ

|

2,546円

+24.43%

|

|

3

8708

アイザワ証G

|

1,600円

+23.07%

|

|

4

6930

日アンテナ

|

608円

+19.68%

|

|

5

8155

三益半

|

3,235円

+18.41%

|

人気記事ランキング

2024/4/24 17:48

2024/4/22 18:04

2024/4/22 13:18

2024/4/24 08:41

2024/4/24 14:40

.png)