一瞬、揺らいだ日本国債の信認

一時8%台まで上昇した日本の長期金利(10年物国債利回り)はマイナス圏のまま平成を終えようとしている。1990年(平成2年)から債券運用に携わってきた三井住友アセットマネジメントの深代潤グローバル戦略運用グループヘッドは「平成の債券市場は異常事態が多発した」と振り返る。中でも印象的なのは98年秋~99年初めに起きた大蔵省(当時)の「資金運用部ショック」と2003年の「VaR(バリュー・アット・リスク)ショック」だという。

深代潤氏

ふかしろ・じゅん 1988年に日本債券信用銀行に入行。資金営業室で大企業向けの金融商品のセールスを担当した後、市場証券部、証券部で国内債券業務に携わる。その後は日債銀投資顧問やトヨタアセットマネジメントでファンドマネージャーを務めた後で2013年4月、会社合併により三井住友アセットマネジメントに入社。16年10月からグローバル戦略運用グループヘッドに就き、17年4月からは執行役員を兼ねる

◆記憶に残る「4大ショック」

1990年から債券運用に携わり、日々の相場状況やレートをノートに書き留めてきた。基本的に「べき論」で成り立ち、外国為替などに比べると理屈や経験則通りに動く債券市場では記録がいっそう大切。何度も読み返したので背表紙ははがれかけている。

それでも平成には異常事態が多発した。かつて成り立った「財政悪化は金利上昇の要因」との方程式は90年代後半から崩れていく。債券運用者として利回り面での「春」を謳歌できたのは長期金利が6%台から8%に上昇した平成の前半だけだ。以後はデフレと金融危機、それらに対処するための財政拡大と日銀の政策対応に債券市場は振り回されて相場の力学は複雑になっていった。

特に印象に残る出来事は「資金運用部ショック」と「VaRショック」。格付けなどみなが信じているものこそ疑うべきだと痛感させられた08年の「リーマン・ショック」も忘れられない。さらに時がたち、運用者としてぐうの音も出なくなったのが「黒田緩和」(日銀による異次元の金融緩和政策)だ。

◆「まだ終わってねえぞ」「投げるな」

運用部ショックでは0.6%台から2.4%台へ、VaRショックでは0.4%台から1.6%台へと、いずれもわずかな期間で長期金利が急上昇したが、何とか乗り切った。まだどうにか経験をいかせる時代だったといえるだろう。

運用部ショックは財政支出の拡大が先行するなかでの金利低下局面とあって(逆回転に)備えはしていた。想定外だったのは日銀の速水優総裁(当時)が突然「財政拡大時の金利上昇は当然」との認識を示したことだ。

政治家と財務省、日銀の足並みが乱れれば国債の信認は後退し、金利はリスクプレミアムを織り込む形で上昇していく。速水氏の発言を受けて債券市場で投げ売りが膨らんだ。同僚のディーラーは「終わりましたね」と嘆いたが、金融危機のまっただ中で金利が上がるはずはないとの信念で「まだ終わってねえぞ」「投げるな」と言い聞かせながら買い下がり、生き延びた。

03年のVaRショックは債券依存度を高めていた銀行勢の持ち高が「沸点」を超えたために起きた。一部の銀行が持ちきれなくなった債券を売り、ボラティリティー(変動率)が急伸するとそれに耐えられなくなった売り手が次々とあらわれ、自己増殖的に売りが加速していった。

銀行の債券運用は国債相場のボラティリティー(変動率)安定を前提にしている。投資が収益追求の行動である限り、誰よりももうけたいとの欲望は止められない。だが持ち高を永遠に増やせるわけではない。いつかはオーバーシュート(行きすぎ)の段階にいたる。ファンダメンタルズ(経済の基礎的条件)が改善しているのに下がりっ放しの金利はおかしいとオーバーシュートの気配を感じ、銀行の深追いはしないようにした。

運用ではデフォルト(債務不履行)債券を一度もつかまなかった。基本的に投資対象の格付けは「A格」以上と決めている。これまで保有中にA格から格下げになったのは1社だけだ。だからこそリーマン・ショックで信用リスクへの懸念が強まっても動じず、逆に買い増す余裕を持てた。

◆歴史から学べること、学べないこと

一方、13年4月に始まった「黒田緩和」は出だしからとんでもないことになった。会社の合併に伴い、今のチームに移って数日、システムの仕組みに慣れておらず、まだ発注すらマニュアルなしではおぼつかないときだ。期初の資金流入などによりかなりまとまった額で買わなければならなかったところに「バズーカ砲」を撃ち込まれた。

マーケットからは売り手が消え、買い気配でまったく値が付かない。買うに買えなくてぼうぜん自失、「この会社での運用者人生は終わったな」と本気で考えたものだ。

朝一番で出した成り行きの注文に応じてくれる相手が見つかったのは何と14時をすぎてから。しかも前日とあまりにもかけ離れた(高い)水準での取引成立に「これ間違ってるよね?」と思わず口にしたのを覚えている。

歴史から学べるものは確かに多い。例えば1990年代後半の日本の金融危機では「流動性」の大切さを思い知らされた。金融機関や企業が破綻するのは資金が回らなくなるからだ。

97年秋に三洋証券が無担保コール市場で初のデフォルトを起こし、巨大な短期金融市場での取引が凍りつくと、間を置かずに北海道拓殖銀行が倒れた。デリバティブ(金融派生商品)市場も縮んで山一証券の破綻につながった。「次はどこか」との疑心暗鬼がどんなに恐ろしいかは2008年のリーマン・ショックでも明らかになった。その過程で信用リスク対応のノウハウもだいぶ積み上がったが、今度は金融政策がどんどん未踏の領域に進んでいる。

日銀の掲げる2%の物価目標を達成することと、国民生活を豊かにすることは次元の違う議論だ。バーナンキ元米連邦準備理事会(FRB)議長の「ケチャップを買え」ではないが、闇雲に物価だけを上げればいいはずがない。

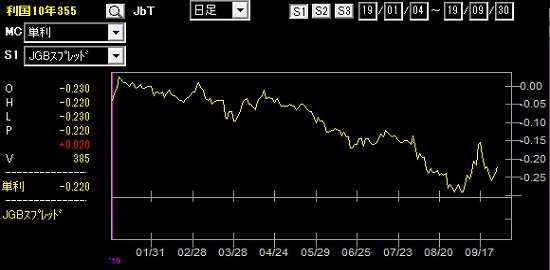

日銀はマイナス金利政策の欠点を理解しつつも導入せざるを得なかったのだろう。それゆえマイナス金利をすべてには適用しない仕組みを整えたが、市場の拒否反応は強かった。政策はすぐには変えられない。効果がないとも、間違えたとも、役割を終えたとも認められずに長期化する金融政策には「出口」は見えてこない。日ごろの投資判断の材料は日銀オペ(公開市場操作)の増減額予想のみだ。

先行きの見えない今は、国内債への傾斜は難しい。社債などのクレジット商品や外債にお金を振り向けざるを得なくなっている。新しい元号になって祝賀ムードが盛り上がり、ラグビーワールカップ日本大会や東京五輪などをへて国内経済の楽観論が戻り、現状の閉塞感を打破できればよいのだが。

=聞き手は日経QUICKニュース(NQN)片岡奈美

=随時掲載