米国の長期と短期の金利差が急速に縮まり、世界中の投資家が注目している。短期金利が長期金利を上回る「逆イールド」になれば、米景気後退の予兆となるからだ。こうした見方に疑問を投げかけるエコノミストもいるが、過去の実例は多い。気掛かりなのは膨らんだ米企業の借金への影響だ。

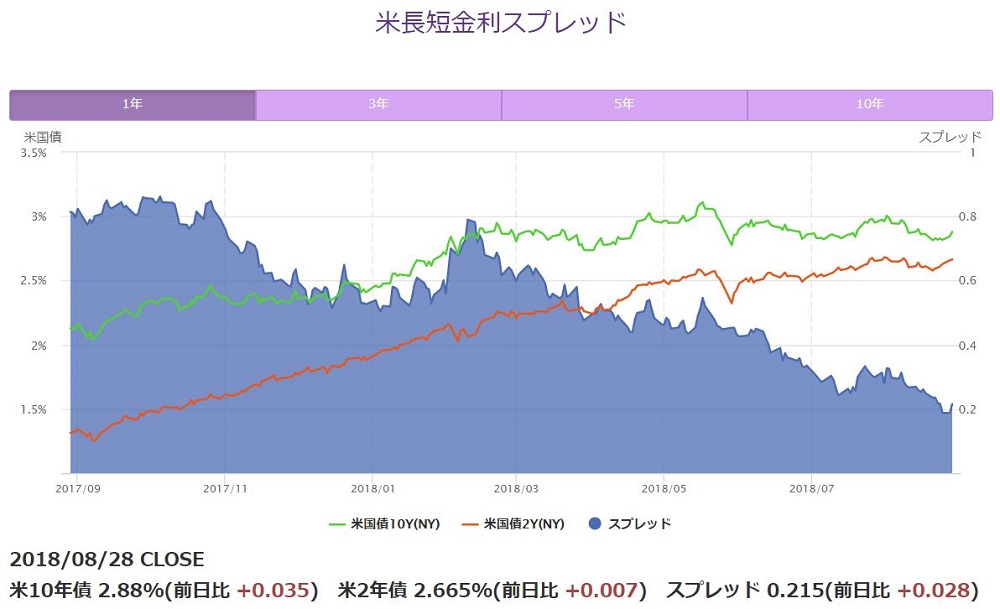

米連邦準備理事会(FRB)のデータによれば、10年物国債と2年物国債の利回り差であるイールド・スプレッドは24日に0.19%まで縮小した。このまま8月が終われば、月末時点での水準としては逆イールドが起きた07年以来の小ささとなる。

一般的に逆イールドは、中央銀行の利上げが行きすぎて将来、景気が悪くなると投資家がみている証拠だと受け止められる。実際、1980年代以降、5回あった米国の景気後退局面では平均して約21カ月前に逆イールドが起きている。

逆イールド発生の原因の一つはカネ余りとそれに伴う年金など機関投資家の運用競争の激化だ。少しでも利回りを稼ぐため、長期債にマネーが殺到し、長期金利を押し下げるという経路が考えられる。

債券の需給が原因なら、「景気後退を過度に不安視する必要はないのではないか」という見方も成り立つ。だが、事はそれほど単純ではない。

逆イールドは短期で資金調達し、長期で貸し出す銀行ビジネスのうまみを奪う。利幅が薄れた金融機関はハイリスク・ハイリターン運用に走ったり、それが難しくなると貸し出しを渋ったりするようになる。

そこでポイントとなるのが企業の債務残高だ。FRBによれば民間企業(金融を除く)の債務残高(社債と借り入れの合計)は3月末時点で9兆ドル。名目国内総生産(GDP)に対する債務残高比率は45%を超え、09年以来の高水準となっている。

この比率は1980年代半ば以降、30%台後半を谷、40%台半ばを山として上下動を繰り返す傾向がある。山から山までの期間は10年前後だ。今回、問題なのは信用拡大のピークと逆イールドとが重なる可能性が高い点にある。似たようなケースは80年代後半や2000年前後にもあった。

「大型減税による現金ポジションの改善やまだ低い金利環境のおかげで、米国企業の返済能力は高まっている。このため債務残高は当面は管理可能」(三井住友アセットマネジメントの猿渡英明シニアエコノミスト)との声はある。

減税が長短金利差縮小の一因という見方もある。野村総研の木内登英エグゼクティブ・エコノミストは「赤字が膨らむ財政資金を手当てするための米財務省証券(TB)の大量発行が短期金利を押し上げている面がある」とみる。構造的に長短金利差が広がりにくくなっているとすれば、事態は深刻だ。

米企業の収益力は、ドルの行方によっても左右される。26通貨を対象としたドルの総合的な実力を示す名目実効レート(FRB算出)は17日時点で前年比の上昇率が5%を超えている。ドル高はじわじわと企業収益を圧迫する可能性が高い。フィラデルフィア連銀が16日発表した8月の製造業景況指数も21カ月ぶりの水準に落ち込んだ。製造業の業況に陰りがみえるのも懸念だ。

【日経QUICKニュース(NQN) 編集委員 永井洋一】

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。

.png)