QUICKは「アジア特Q便」と題し、アジア各国・地域の現地の声をニュース形式で配信しています。今回はHSBCセンター・オブ・サステイナブル・ファイナンスのマネージング・ディレクター、ゾーイ・ナイト(Zoё Knight)氏が世界で求められるインフラ投資についてリポートします。

■自然災害、気候変動への対応は待ったなし

昨年は、世界各地で天候に起因する自然災害が重なり、社会や経済に打撃を与えた年として記憶に残る1年となった。米国はハリケーン「ハービー」、中国南部は台風「ハト」、そしてアイルランドと英国はハリケーン「オフィーリア」に襲われ、また山火事が米国カリフォルニア州やスペイン、ポルトガルで猛威をふるった。さらにインドやバングラデシュ、ネパールでは洪水で大きな被害が発生した。

これらの自然災害が警告するところは明らかである。気候変動がもたらす影響は苛烈なものであり、多角的な対応策を世界全体で早急に講じる必要がある。

極めて難しい課題だ。多くの科学者の指摘では、世界の気温上昇を産業革命前に比べ2度以内に抑える必要がある。そのためには、過去1世紀半にわたって築き上げられてきた数多くの経済活動を見直し、再構築しなければならない。工場や発電所では二酸化炭素排出削減が求められる。建築物や都市全体のエネルギーや水の活用効率を向上する必要がある。輸送とエネルギーのシステムは化石燃料から脱却する必要がある。さらに道路やダム、住宅、通信網を、頻発する激しい嵐や海面上昇に耐えられるものにしなければならない。

こうしたシフトの対象がまさにインフラであり、インフラ投資について現在下されている決定が今後数十年にわたる気候変動との戦いにおいて重要な意味を持つことになる。インフラ計画の多くは完成までに数年を要し、中には数十年かかるものもある。従って、単純に現在の世界情勢に合わせて事業や投資の計画を立てるべきではなく、気候変動のシナリオを考慮し、今後15年、20年あるいは30年先の将来を見据えて二酸化炭素削減の必要性を織り込んでいくことが極めて重要である。

いずれにせよ、世界全体がインフラ投資を必要としているのは事実だ。世界経済は絶え間なく進歩し、労働者と企業の生産性向上が常に求められる。地方から都市部へ移動する人の数はますます増加している。アジアやアフリカをはじめ世界の多くの地域で人口は増加している。こうしたあらゆる背景から、より多くのエネルギーや輸送、住宅、通信網やITネットワークへの需要が着実に生まれている。

■今後15年で100兆ドル規模が必要に

今後のインフラ投資は2つの課題を満たせるような形で実施することが求められる。すなわち生産性を向上させ経済成長を実現させるだけでなく、並行して炭素ガス排出の最少化を目指す方法に基づいて経済や社会を気候変動の影響に適応させていくことになる。

そこには相応の費用が生じる。古いシステムの刷新と成長促進という2つの目的を果たすためには、世界全体で、今後15年間で100兆米ドル規模のインフラ投資が必要になるだろう。さらに将来的に気候変動の影響に対応する費用がこれに加わることになる。インフラの原型が環境に配慮した「グリーン」なものである方が将来的にプラスだ。

おそらく最も喫緊で、かつインパクトの大きい変化が求められているのはエネルギーインフラである。発電と送電を担う電力システム、そして電力を消費する側の交通システムや建築物、都市と同様2つの課題に対応しなければならない。まずは太陽光発電や風力発電等の低炭素型の代替エネルギーを利用するなどして、電力の消費あるいは浪費を抑えて排ガスを削減していく必要がある。次に気候変動の影響への対応力をより高めなければならない。

幸いにも、足元では建設セクター、そして再生可能エネルギー開発の分野の技術やプロジェクトに向けて投資マネーが次々と流入している。

この変化の過程でアジアが果たす役割は大きい。都市化や人口成長、持続的な経済拡大を背景に、アジアは今後数年間の世界全体の需要増加の約60%を占めると考えられる。温室効果ガスの排出量においてそれぞれ世界第1位と第3位を占める中国とインドは、いずれもグリーン経済を目指して本格的な取り組みを進めている。例えば、インドには2022年までに175ギガワット(GW)の電力を再生可能エネルギーから生み出す計画がある。また中国は太陽光発電、風力発電、電気自動車の分野ですでに主導的立場にある。

■民間マネーの活用が不可欠

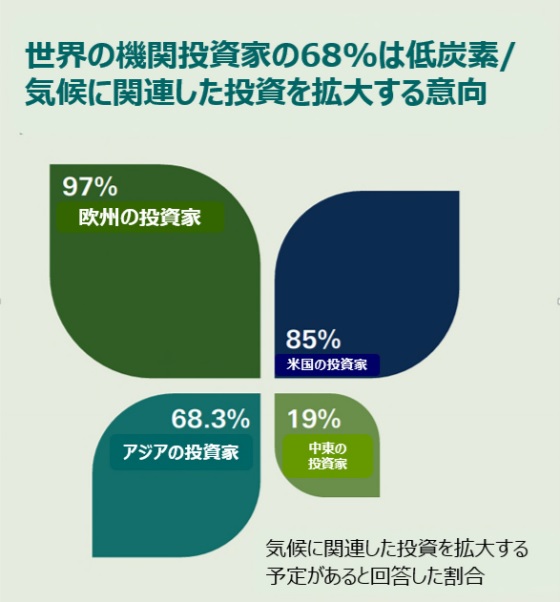

このような世界的なエネルギーシステムの移行に要する莫大な費用を、公的部門だけで賄うことは難しく民間資金の活用が重要になる。HSBCが昨年9月に発表した委託調査によれば、世界各国の機関投資家の3分の2あまりが低炭素や気候に関連する事業への投資拡大の方針を示している。

日本では昨年、世界最大の年金基金であるGPIF(年金積立金管理運用独立行政法人)が、環境・社会・企業統治(ESG)に配慮している企業で構成される3つの日本株指数を選定し、この指数に連動したパッシブ運用を合計1兆円規模で開始したと発表した。日本国内ではESG投資が注目され、より多くの機関投資家が企業に対して環境問題に取り組むことを要求している。また日本政府は国内企業に、事業と戦略にSDGs(持続可能な開発目標)を織り込むことや、都市化や気候変動から問題が生じている諸外国に向けてその問題に対処するための質の高いインフラや先進技術を輸出することを促している。

人口増加、都市化、経済発展、生産性向上、そして気候変動と、世界各国の政府はさまざまな課題への対応を迫られている。こうした課題に解決する共通の鍵となるのは、二酸化炭素排出が少なく効率性に優れ、また世界的な気温上昇によって将来発生する可能性のある物理的影響に適応するためのインフラである。直近の技術進歩によって環境に配慮した「グリーン」な選択肢は単に環境面だけでなく、経済的そして経営的な面からも意義のあるものとなっている。ただし早急に行動を起こす必要がある。将来の問題を最小限に抑えるためには今日決断することが極めて重要である。

※アジア特Q便は、QUICK端末で先行してご覧いただけます。