上がり続けたかと思ったら、突然、急変し、下げ止まらなくなる――。こうした「一方通行相場」が最近の日本株の特徴だ。その原因は日銀による上場投資信託(ETF)購入との見方がある。日銀が株式を吸い上げることで、流動性が乏しくなり、海外のヘッジファンドは、そうした東京市場の特殊性に着目して、投機を進めるという構図だ。

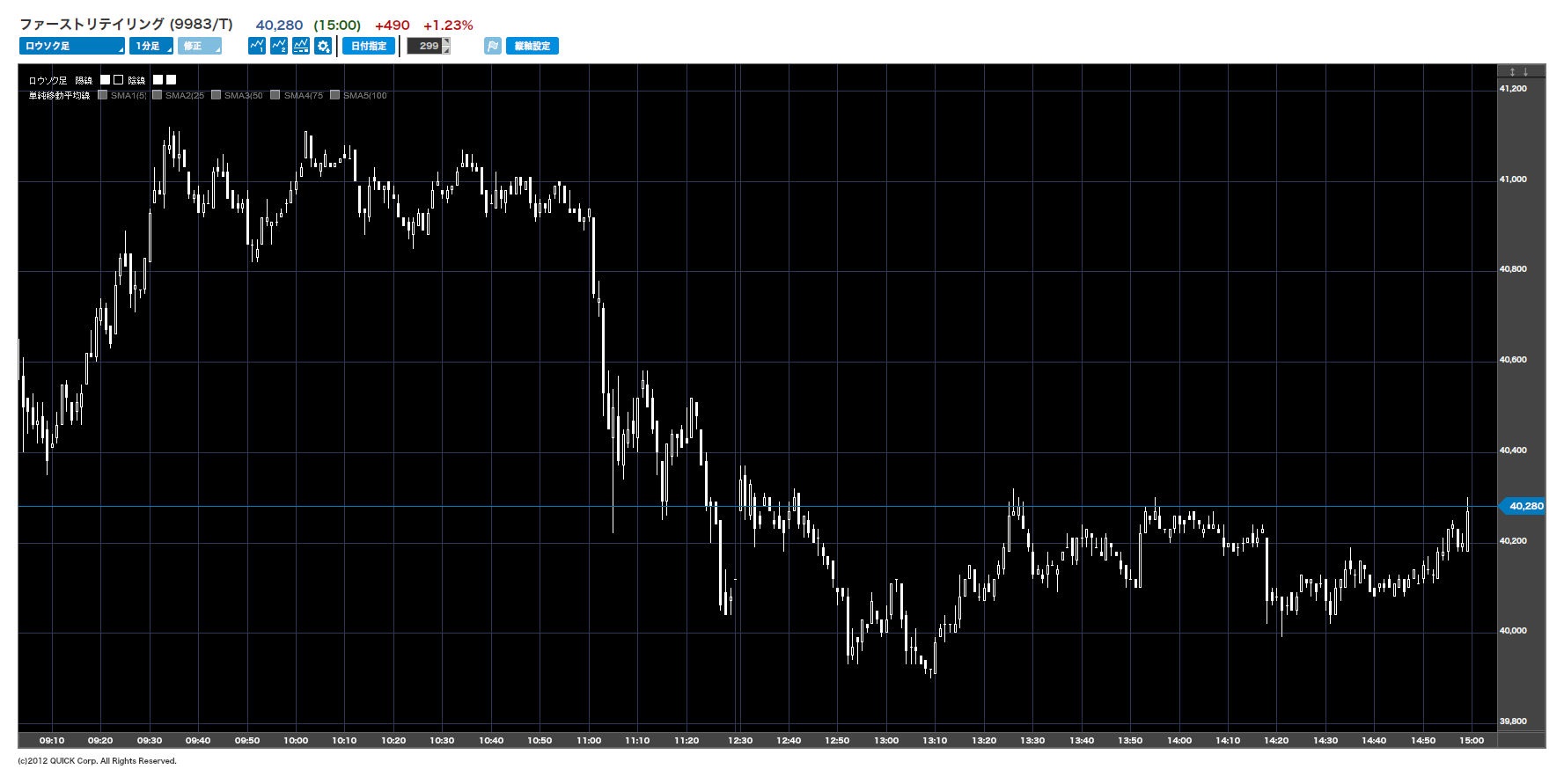

17日の東京株式市場でファーストリテイリングの時価総額が、わずか数時間で1300億円変動した。株価が急速に伸び悩んだためだ。同様の現象は、日経平均株価が乱高下した11月9日にも起きた。この時は時価総額がわずかの間に2400億円動いた。

●17日のファストリの株価は大きく変動(QUICKの金融情報端末Qr1より)

日銀は一度、ETFを購入すると、いまの金融政策を続ける限り、売却しない。その結果、流通市場に出回る株数は徐々に減っていく。日銀によるETFの保有残高は21兆円で、東証1部の時価総額(650兆円)の3%強だが、一部の銘柄で加速する流動性の低下を危ぶむ声がある。

発行済み株式総数のうち、創業者一族などが保有し、市場には出回らない固定株を除いた株式(浮動株)の割合を浮動株比率と呼ぶ。

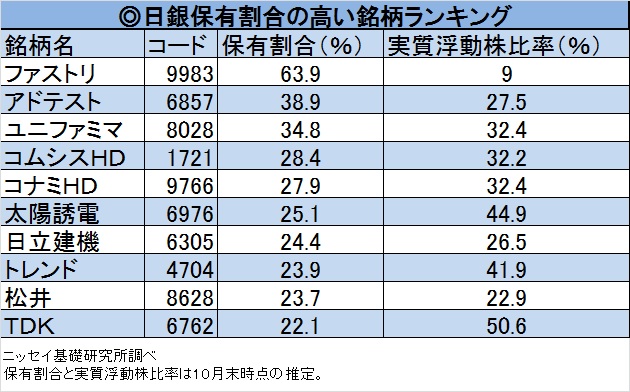

ETFに組み入れられている株式は通常、浮動株扱いだ。だが、ニッセイ基礎研究所の井出真吾チーフ株式ストラテジストは、日銀保有のETFに組み入れられている株式だけは固定株と考えて「実質浮動株比率」を試算した。

その結果、10月末時点でファストリは9%だった。昨年9月末時点よりも4ポイント強低下した。7年前の10年9月末時点では35%あった。このまま日銀がETFの買い入れを続ければ、18年10月末時点の実質浮動株比率は6.6%まで下がる見込みだ。

ファストリは浮動株全体に対して、日銀の間接保有割合が6割を超える。

同じく、2割を超えるアドバンテストや太陽誘電、TDKも実質浮動株比率は今後、1年間で3ポイント近く下がる。個別銘柄で日銀の保有比率が上がり、投資家の間で株式の品薄感が意識されると、「(需給逼迫がより強く意識されて)投資指標面で割高になったり、株価の変動率が上昇したりする可能性が高い」と井出氏はみている。

【日経QUICKニュース・田中俊行】

※日経QUICKニュース(NQN)の記事から厳選し、一部を再編集しました。QUICKの情報端末ではすべての記事をリアルタイムでご覧いただけます。

.png)