いま保有している投資信託と組み合わせて別の投信を購入したいが、何を選べばいいか分からない――。そんなときに参考になるのが「相関係数」だ。

米国の長期金利の上昇などを背景に不安定な値動きが続く「新興国債券型」との組み合わせに適した投信を探してみる。通貨レアルの下落で運用悪化が目立つブラジル関連で残高が最大の「ブラジル・ボンド・オープン(毎月決算型)」(0431508B)は過去1年間のリターン(分配金再投資ベース)がマイナス5.69%と、既に保有している投資家にとっては心配な運用成績だ。

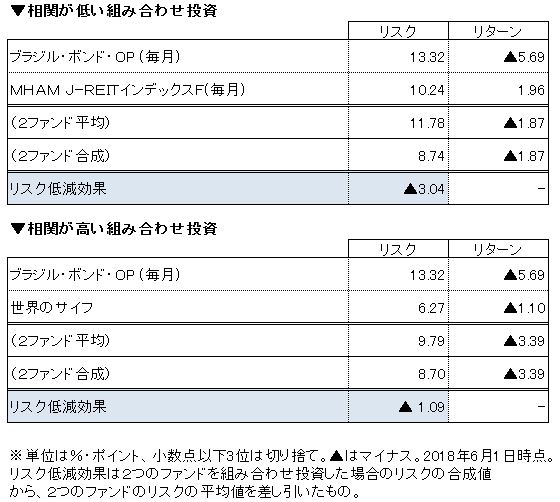

そこで、分散投資効果のより高いファンドと組み合わせてみる。まずは値動きの相関が薄い「MHAM J-REIT インデックスファンド(毎月決算型)」(4731403A)との相性を検証する。国内の不動産投資信託(REIT)に投資する「国内REIT型」は、「新興国債券型」との1年間の相関係数(日次データで算出)が0.12と低い。

両ファンドに50%ずつの割合で投資した「合成」の1年間のリターン(分配金再投資ベース)はマイナス1.87%。「ブラジル・ボンド・OP (毎月)」だけに投資した場合と、「MHAM J-REIT インデックスF (毎月)」だけに投資した場合のプラス1.96%の中間だった。

価格変動を示す1年間のリスク(標準偏差)は「ブラジル・ボンド・OP (毎月)」だけに投資した場合が13.32%で、「MHAM J-REIT インデックスF (毎月)」は10.24%。2つの投信の平均を単純に計算すると11.78%になるが、実際にこの組み合わせで同額ずつ投資した「合成」のリスクは8.74%と、3.04ポイント低くなる(図1参照)。この差が相関係数の活用によって得られるリスク低減の効果だ。

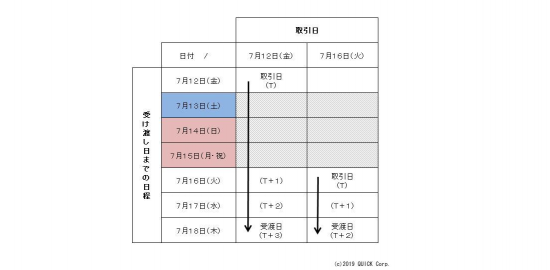

<QUICKの情報端末「Qr1」を使って簡単に比較>

次に比較的近い値動きをする「グローバル債券(先進・新興複合)型」の「世界のサイフ」(0231106C)との組み合わせを確認してみる。「新興国債券型」と「グローバル債券(先進・新興複合)型」の相関係数は0.93と高い。

「合成」のリターンはマイナス3.39%で、「ブラジル・ボンド・OP (毎月)」と「世界のサイフ」の中間の値になった。「合成」のリスクは8.70%で、2つの投信の平均(9.79%)を1.09ポイント下回る(図2参照)が、低減効果は「新興国債券型」と「国内REIT型」の組み合わせより小さい。

このようにリターンはどちらの組み合わせでも2つの投信の平均になる一方、リスクの低減効果は相関が低い組み合わせのほうが大きくなる。複数の投信に投資して分散効果を上げるには、値動きの相関が低い投信の組み合わせが有効と言える。

.png)