トヨタ自動車(7203)は3月11日、2015年度の採用計画(新卒は16年春入社)を発表しました。15年度の従業員採用の計画総数は前年度比3割増の2275人と、リーマン・ショック前に計画を策定した08年度に次ぐ規模となります。2015年春季労使交渉でもベースアップ(ベア)に相当する賃金改善分について月4000円と、02年以降の最高額で決定しました。円安で収益改善が進む輸出型製造業が攻めの姿勢を見せており、日本経済にとって明るい話題と言えます。

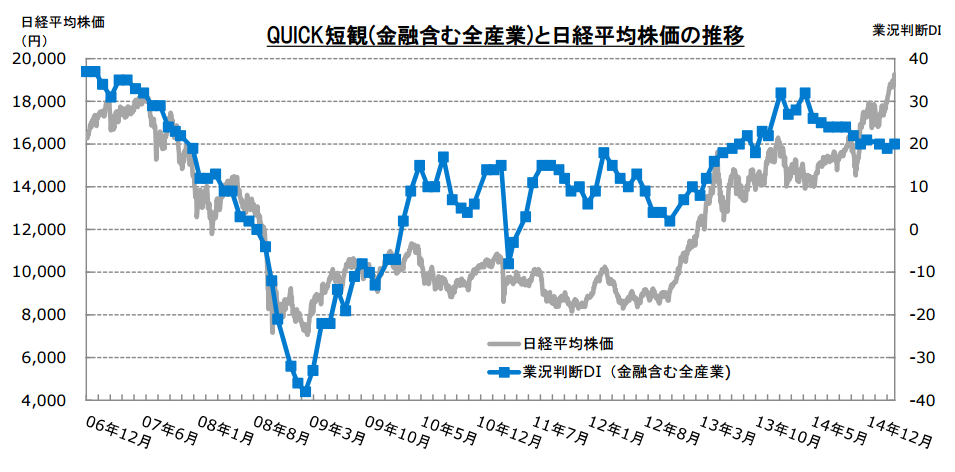

日銀発表の短期経済観測調査(日銀短観)に先行して作成されるQUICK短観の3月発表分(調査対象は計369社)をみると、製造業の景況感を示す業況判断DIは前月に比べて2ポイント上昇し、プラス18になるなど、景況感の改善が進んでいます。消費増税の影響で昨年春先から低下傾向をたどってきた全産業の業況判断DIも、ようやく底を打って改善の兆しを見せるようになってきました。統計にも徐々に明るさが見え始めています。

では、トヨタのような採用増・賃金改善の動きは上場企業全体にどれほど波及しているのでしょうか。今回のQUICK短観で特別質問として、上場企業に聞いてみました。

採用予定「横ばい」が7割弱…製造業の本格的な採用増はこれから

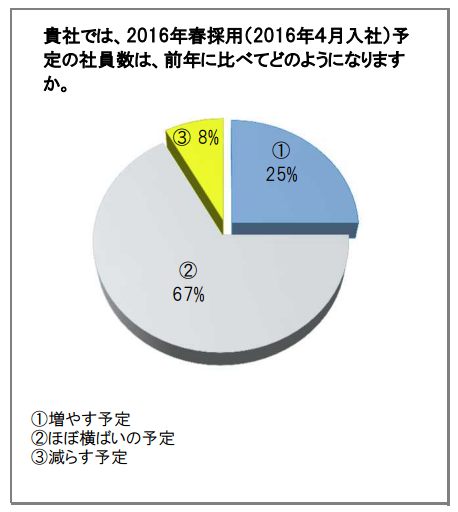

まず採用予定の動向です。ほぼ横ばい予定の企業がまだまだ多いようですが、25%の企業が「増やす予定」と回答しました。非製造業中心に、採用を増やす動きが出てきています。

<設問1>

貴社では、2016年春採用(2016年4月入社)予定の社員数は、前年に比べてどのようになりますか。

1:増やす予定・・・・・・25%

2:ほぼ横ばいの予定・・・67%

3:減らす予定・・・・・・8%

円安効果による企業業績の改善もあってか、日銀の黒田総裁は日本経済について「完全雇用(現在の賃金水準で働きたい人が全て雇用されている状況)に近い」と発言しています。

QUICK短観でも雇用人員の現状に関する設問がありますが、製造業は現在の雇用について「適正」という回答比が8割近くある一方、後述しますが、不足感がじわりと高まってきています。非製造業では「不足」は4割に上り、「適正」は6割弱にとどまっています。

堅調な雇用や賃上げの動きは個人消費の活性化、ひいては国内景気全般を押し上げる効果が期待でき、株価にも反映されてくるでしょう。一方、建設や外食など一部業種では、雇用不足は高賃金の提示による労働力確保の動きにつながり、企業にとってコスト高を招きます。コスト増を招く恐れのあるセクターについては、業績への影響を注視する必要がありそうです。また、製造業の採用増がどのタイミングで本格化するかは、今後の日本経済への影響を占ううえで重要なポイントとなってくるでしょう。

手元資金の従業員還元はまだ先

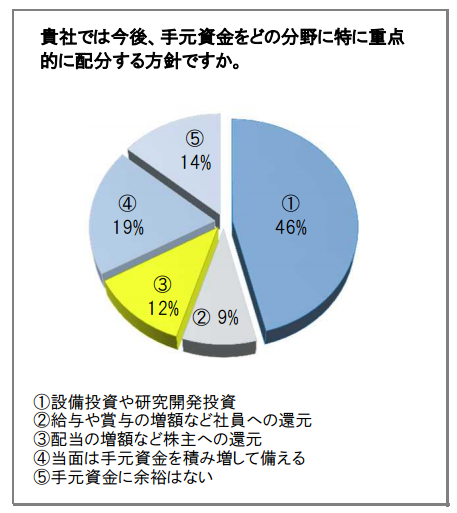

次は、従業員への還元についてです。従業員への還元に重点を置く企業はまだ1割に満たず、やはり中心は設備投資や研究開発。手元資金の積み増し方針の企業も2割近く存在するようです。

<設問2>

貴社では今後、手元資金をどの分野に特に重点的に配分する方針ですか。

1:設備投資や研究開発投資・・・・・・・・46%

2:給与や賞与の増額など社員への還元・・・9%

3:配当の増額など株主への還元・・・・・・12%

4:当面は手元資金を積み増して備える・・・19%

5:手元資金に余裕はない・・・・・・・・・14%

リーマンショック後、資金繰りに窮した経験のある企業は、どうしても手元流動性を高めておきたいという意識が、未だに強く働くようです。企業が設備投資や研究開発投資に手元資金を振り向けるのは当然のことだとしても、「当面は手元資金を積み増して備える」という回答比が19%も占め、「給与や賞与の増額など社員への還元」という回答比を大きく上回ったことからも、それを強く意識させる結果になりました。

アベノミクスがスタートして2年と4カ月が経過。2013年4月、2014年10月に行われた質的・量的金融緩和は、金融政策面から景気の下支えを行うのが目的で、実際、この間に進んだ円安、株高により、その目的は徐々に達成されつつあります。

ただ、問題は金融政策による下支えをしている間に、実体経済の着実な回復を図れるかどうかという点です。実体経済が着実に回復するためには、雇用環境の回復が何よりも待たれるところです。それは、端的に言えば賃金の引き上げです。すでに、春闘でベースアップ回答をしている企業が出始めていますが、この点を抜きにして個人消費の改善は期待できません。したがって、今後は社員への還元が加速するかどうかという点が注目されるところです。

景況感指数は改善したが…業況「さほど良くない」が6割超

特別質問の回答を見る限りでは、採用増や従業員への利益還元に対して積極的とは言えない企業が多いことが分かります。QUICK短観の回答を細かく見ていくと、企業が慎重姿勢である理由が見えてきます。

確かに全産業の業況判断DIには底打ち感があり、前月比では、製造業が微増(プラス16→プラス18)で、非製造業が変わらず(プラス20→プラス20)。金融機関が突出して大幅な伸び(プラス36→プラス56)となりました。金融機関については調査対象の母数が9社と少ないため、ブレが大きくなる可能性がある点には留意しておいてください。また先行きについては、製造業が変わらず(プラス18→プラス18)で、非製造業が微増(プラス22→プラス24)。金融機関が大幅な伸び(プラス36→プラス67)を見せています。

このようにDIだけをみると明るさが見えますが、景況感の改善は一部企業にとどまっている可能性もありそうです。というのもDIは業況判断の「良い」から「悪い」を差し引いたものであり、「さほど良くない」という回答比は数字に反映されません。

実は製造業、非製造業ともに、「さほど良くない」という回答比が6割を超えています。現状、企業の景況感改善は一部企業限定で、裾野はまだまだ狭いと判断しておいた方がよさそうです。

製造業でも人員不足感がじわり強まる

さきほど触れた雇用状況について、QUICK短観の回答内容をもう少し深く見ておきましょう。

雇用については3割が「不足」、7割弱が「適正」と回答。非製造業を中心にまだ不足感がある状況です。とはいえ、製造業もDI(「過剰」の回答比から「不足」の回答比を差し引いた指数、マイナスだと不足感がある)をみると、マイナス9と前月からマイナス幅が6ポイント増えています。求人意欲が高まる兆しが見てとれます。

景況感改善の裾野が広がるにつれて、この人員不足感が採用増や賃金増という企業行動として、徐々に現れてくる可能性があります。そうなれば、日本の景気改善はさらに弾みがつくと考えることができます。

なお、企業物価については、仕入価格については全体の6割が「もちあい」と答え、製造業・非製造業ともに上昇とする回答比が3割を超えました(製造業32%、非製造業38%)。一方、販売価格については、「もちあい」の回答が7割を超えていますが、DI(「上昇」の回答比から「下落」の回答比を差し引いた指数)をみると製造業が下落優勢(マイナス9)、非製造業が上昇優勢(プラス12)となっています。非製造業先行で、販売価格への転嫁が進んでいると考えられそうです。

消費者物価指数の見通しについては、2月調査と同様、1年後で1%程度という回答比が大勢を占めました。

.png)