外国為替市場を対象として毎月実施している市場心理調査「QUICK月次調査<外為>」の4月調査を、4月18日に発表しました(金融機関、運用会社および事業法人の為替担当者71人が回答、調査期間は4月11~14日)。この間の為替レートは、対ドルが108円05銭~108円92銭。対ユーロが122円93銭~123円66銭でした。

4~6月に104円台まで円高進行の余地?

「デフレから脱却し、景気は回復する」という期待感にあふれていた2013年1月から2015年8月までのムードは、その後の円高・株安の流れを受けて、大きく後退しています。徐々に景気の先行き不安が強まるなか、マーケット関係者は為替や原油価格の動向、金融緩和の方向性をどのようにみているのでしょうか。

4~6月の円相場はドルに対してどの程度まで円高に進む可能性があると思うか聞いた設問では、回答者全員の単純平均で1ドル=104円49銭という結果となりました。最も多かった回答は105円でした。

先週まで110円を目指す展開だった円相場は15日に閉幕した20カ国・地域(G20)財務相・中央銀行総裁会議で、米国が円売り介入をけん制する発言をしたことで再び円高基調に戻り、18日は一時107円台を付けました。株価動向をにらみつつ円相場も当面、不安定な値動きが続く可能性が高そうです。

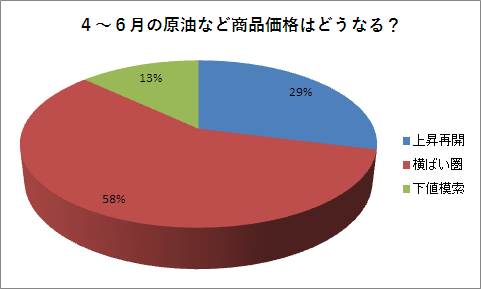

原油など商品価格、当面は「横ばい圏」で推移か

円相場の変動要因として影響が大きい原油など商品価格についても、同じく4~6月の動向について聞きました。原油価格は2月11日に付けた1バレル26ドル21セントで底入れし、中旬からは上昇へと転じて、4月12日には42ドル台まで回復しました。それにともない、コモディティー価格全体も下落に歯止めがかかっています。ただ、マーケット関係者は4~6月については上昇一服との見方が多く、全体の58%が「横ばい圏」と回答しました。「下値模索」に転じるとの回答は13%でした。

石油輸出国機構(OPEC)加盟国や非加盟の主要産油国など18国が17日にカタールのドーハで開いた会合では、増産の凍結について手法などを巡って意見の相違が埋まらず合意が先送りされています。6月2日のOPEC総会まで増産凍結の結論は持ち越されそうな雰囲気ですが、原油価格動向は「リスクオン・オフ」を左右する大きな材料となるため、引き続きマーケット関係者の関心事になりそうです。

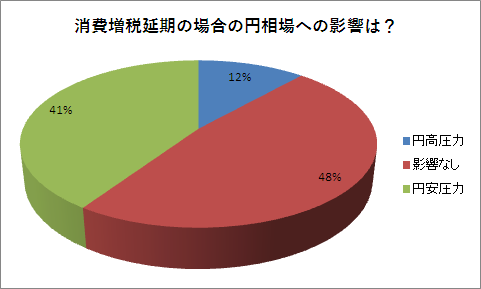

消費増税延期の円相場への影響、48%が「影響なし」、「円安圧力」は41%

国内景気の減速感が強まるなかで気になるのが、来年4月に予定されている、消費税率の8%から10%への引き上げです。2014年4月に、それまでの5%から8%に引き上げた影響から、その後の個人消費は大きく落ち込み、現在に至ってもなお個人消費は盛り上がりに欠く展開を続けています。結果、来年4月からの消費税率引き上げを先延ばしにする可能性が高まっているという見方も出ていますが、一方で増税派は、「消費税率引き上げは国際公約であり、その先延ばしは日本売りにつながる」ことへの懸念を示しています。

この点、マーケット関係者の見方は分かれており、「延期された場合の円相場への影響をどう考えているのか」という問いに対しては、「影響なし」とする回答が48%を占める一方、「円安圧力になる」という回答が41%となりました。

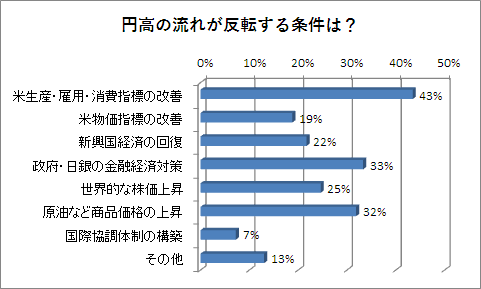

また、円高の流れが反転する条件としては、「米生産・雇用・消費指標の改善」が43%を占め、次いで「政府・日銀の金融経済対策」が33%、「原油など商品価格の上昇」が32%となりました。

インパクトある金融緩和は実現するのか

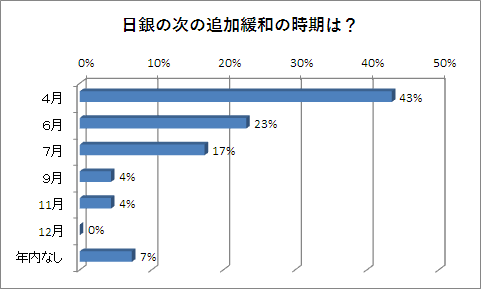

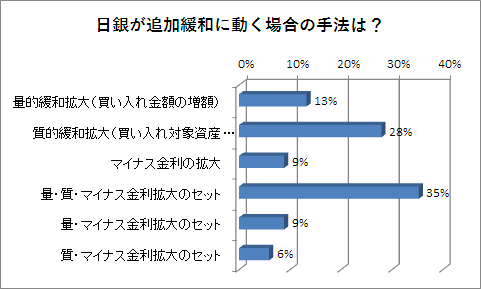

今後のマーケット関係者の注目は、景気の後退色が一段と高まった場合、日銀がいつ追加緩和に踏み切り、黒田日銀がどういったカードを切るかという点に集約されてきます。

この点、市場関係者は早期の追加金融緩和を予想する声が多く、次の金融緩和の時期については、「4月」が43%で最も高く、次いで「6月」の23%、「7月」の17%となりました。

また、金融緩和の手法としては、「量・質・マイナス金利拡大のセット」が35%で最も多く、次いで「質的緩和拡大(買い入れ対象資産の拡大等)」が28%、「量的緩和拡大(買い入れ金額の増額)」が13%となりました。

「量・質・マイナス金利拡大のセット」に期待する声が大きいのは、市場へのポジティブなインパクトを求めているからであり、逆に言うと、いずれ行われる可能性がある金融緩和が肩透かしを食らわせるものだと、マーケットにはネガティブなインパクトになり、円高・株安が急伸するリスクが高まるとも言えそうです。

資源関連通貨がやや持ち直し

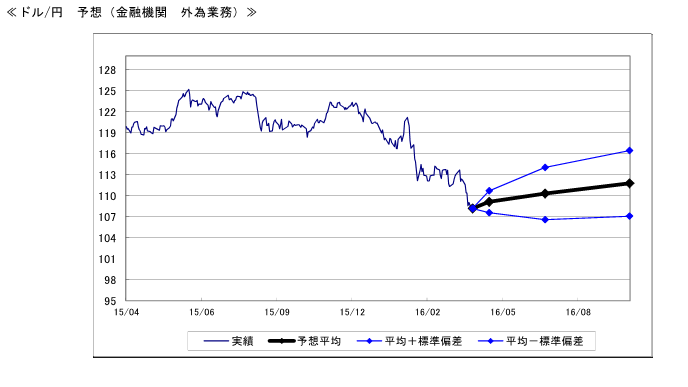

毎月定点調査している金融機関の外為業務担当者の為替見通しによると、4月末の平均値で109円15銭となり、前回調査の113円60銭に比べて円高方向にシフトしました。

為替の変動要因として前回調査に比べて注目度が上がったものとしては、円が「当局の姿勢」、米ドルが「政治/外交」、ユーロが「景気動向」となりました。また市場に及ぼす影響の度合いを示した指数をみると、円は「貿易」が前月比で5.4ポイント上昇し、63.7になりました。円高の原因については諸説紛々ですが、ファンダメンタルズとしては、単年ベースで2011年から2015年まで続いた貿易収支の赤字が、3月時点で貿易黒字に転じていることの影響が円高要因のひとつと考えられます。貿易収支の黒字は、潜在的な円の買い圧力になります。

ただ、1ドル=107円台まで円高が進んでいる状況のなかで、ここから多少の調整が入るとみる向きもあり、向こう6カ月間の対円レートについての動きを聞くと、ドルDIが前月のプラス28からプラス37に上昇しています。またNZドルがマイナス11からプラス30に、豪ドルがマイナス3からプラス25に、カナダドルがマイナス3からプラス19に、それぞれプラス転換しているのは、原油価格の下げ止まりによる影響とも考えられます。

企業の想定レートは円高水準に

ファンドの外貨建て資産の組入状況について、当面のスタンスは前月と全く変わらない結果が出ており、「ニュートラル」が78%を占めています。また為替ヘッジについて当面のスタンスは、「ヘッジ比率を上げる」が前月の11%から0%に低下する一方、「ヘッジ比率を下げる」が0%から13%に上昇しました。「ヘッジ比率を上げる」から「ヘッジ比率を下げる」を差し引いて求めるDIは、1月以来のマイナスになっています。

なお、企業の業績予想の前提となっている為替レートですが、ドルが平均で114円03銭になりました。昨今の円高進行の影響を受け、想定レートを円高方向にシフトさせる動きが広がりつつあるようです。