円相場、日米韓声明で反発 為替介入「カンダーベンション」再び警戒(FXストラテジー)

円相場、日米韓声明で反発 為替介入「カンダーベンション」再び警戒(FXストラテジー)

【日経QUICKニュース(NQN)編集委員 今 晶】18日の東京外国為替市場で円相場は一時1ドル=153円台に反発した。17日開かれた日米韓の財務相会合での「円安やウォン安への深刻な懸念を認識する」との共同声明が円の買い […]

2024/4/18 16:00

USバンコープが続落 業績の先行きを警戒(米株ピックアップ)

【NQNニューヨーク=矢内純一、戸部実華】 ■USバンコープが続落 融資・預金の獲得競争が激化、業績の先行きに警戒 4月17日の米株式市場で銀行のUSバンコープ(USB)が6日続落し、一時は前日比5.3%安の38.79ド […]

2024/4/18 15:30

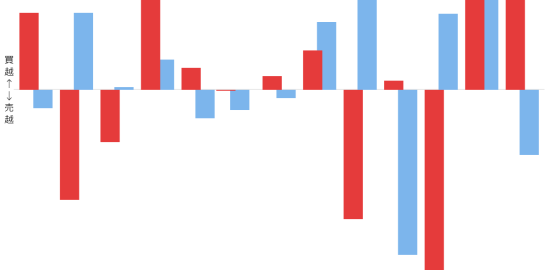

海外投資家が2週連続の買い越し、個人は売り越し─投資主体別動向(4/8~4/12)

東京証券取引所が4月18日発表した4/8~4/12の投資主体別売買動向(東証、名証2市場の合計)によると、海外投資家は現物株を2週連続で買い越した。買い越し金額は5955億円と、前の週(1兆1821億円の買い越し)から買 […]

2024/4/18 15:08

マーケット

※日時は現地時間企業株価検索

個別株式·株価

株式ランキング

| コード/銘柄名 | 株価/前日比率 |

|---|---|

|

1

6920

レーザーテク

|

37,510円

+0.21%

|

|

2

6857

アドバンテ

|

5,735円

+5.05%

|

|

3

6146

ディスコ

|

54,130円

+1.67%

|

|

4

6315

TOWA

|

11,110円

+5.6%

|

|

5

8035

東エレク

|

36,740円

-1.47%

|

| コード/銘柄名 | 株価/前日比率 |

|---|---|

|

1

6147

ヤマザキ

|

424円

+23.25%

|

|

2

6574

コンヴァノ

|

930円

+19.23%

|

|

3

3987

エコモット

|

653円

+18.08%

|

|

4

5892

yutori

|

1,971円

+15.46%

|

|

5

1514

住石HD

|

1,525円

+14.23%

|

人気記事ランキング

2024/4/16 13:31

2024/4/15 15:16

2024/4/16 15:55

2024/3/29 18:46

2024/4/17 18:25