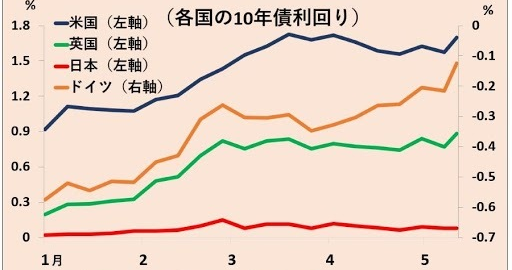

外国為替市場で国内生命保険会社などの機関投資家が円の売り手として存在感を増している。国内の超低金利にあえぐ生保などは高い利回りを求めて欧米債の物色を続けているが、ドル建ての運用は為替差損回避(ヘッジ)コストが極めて高い。そのため新規投資では為替リスクをとらざるを得ない。米国の利下げ観測により米債利回りが低下しても日米金利差は依然として大きく、ドル安が進めば待ってましたとばかりに円売り・ドル買いが出て円の上値を抑える状況だ。

為替ヘッジなしで米債購入の動きも

日本マネーの対外中長期債投資は3月あたりから目に見えて活性化している。財務省の月次データによると、国内勢による月間累計の取得と売却額は2月までは20兆~30兆円台だったのに、3月は一気に拡大してどちらも50兆円を超えた。4~6月もそれぞれ50兆円に近い高い水準を維持している。

項目別に見ると外債取引ですぐ名前が挙がる大手銀行や信託銀行の銀行勘定だけでなく、生保や年金、個人などのお金も相当頻繁に行き来していたことがわかる。生保の主戦場はヘッジコストがかからないユーロ建ての債券だったと考えられるものの、市場では「米中摩擦への懸念や米利下げ見通しから円高・ドル安になった5月以降は為替ヘッジをつけない米債購入の動きもかなりあったはずだ」(国内銀行の為替ディーラー)との声が多い。

次の節目105円までは流れ変わらず

そんな中で6月までの運用戦略が一定の成果をあげ、日本勢の資金余力を高めた。にわかに広がった米国の利下げ観測は欧州中央銀行(ECB)に緩和強化策の検討を促し、ユーロ圏の国債利回りは軒並み大きく低下(価格は大幅上昇)。ドイツの長期金利は深いマイナスで過去最低を更新し、3月まで人気だったフランスでもマイナス圏に沈んだ。銀行は米独債、生保や投資信託はフランス債などの値上がりした債券を4月、5月に売却し収益を確定させた。※参考記事:「期初の益出し」主役はフランス債に 4月の売越額が過去最高(6/10)

三菱UFJ銀行の関戸孝洋ジャパン・ストラテジストは10日付リポートで「5月までに得た利益は今後の円売り・ドル買いの源泉になる」と指摘。積極的に為替リスクをとっているわけではないとしながらも、「生保などのドル買いはドルの対円相場をこの先も下支えする」とまとめた。市場参加者の間では「少なくとも次の節目の1ドル=105円までは戻り待ちの円売りスタンスは崩れないだろう」との予想が支配的になっている。

【日経QUICKニュース(NQN) 編集委員 今 晶】

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。

.png)