まだあまり知られていない米国の緩和観測がある。米連邦準備理事会(FRB)が日本時間20日未明に結果を発表する米連邦公開市場委員会(FOMC)で、9月末としてきた保有資産の縮小を最速で6月末にも終えることを決めるとの見方が浮上しているというのだ。FOMCに対する大方の市場予想は、政策金利を据え置いたうえで今後の利下げに含みをもたせるというもの。資産縮小の計画変更となればサプライズ(驚き)で、各市場の反応も大きくなりそうだ。

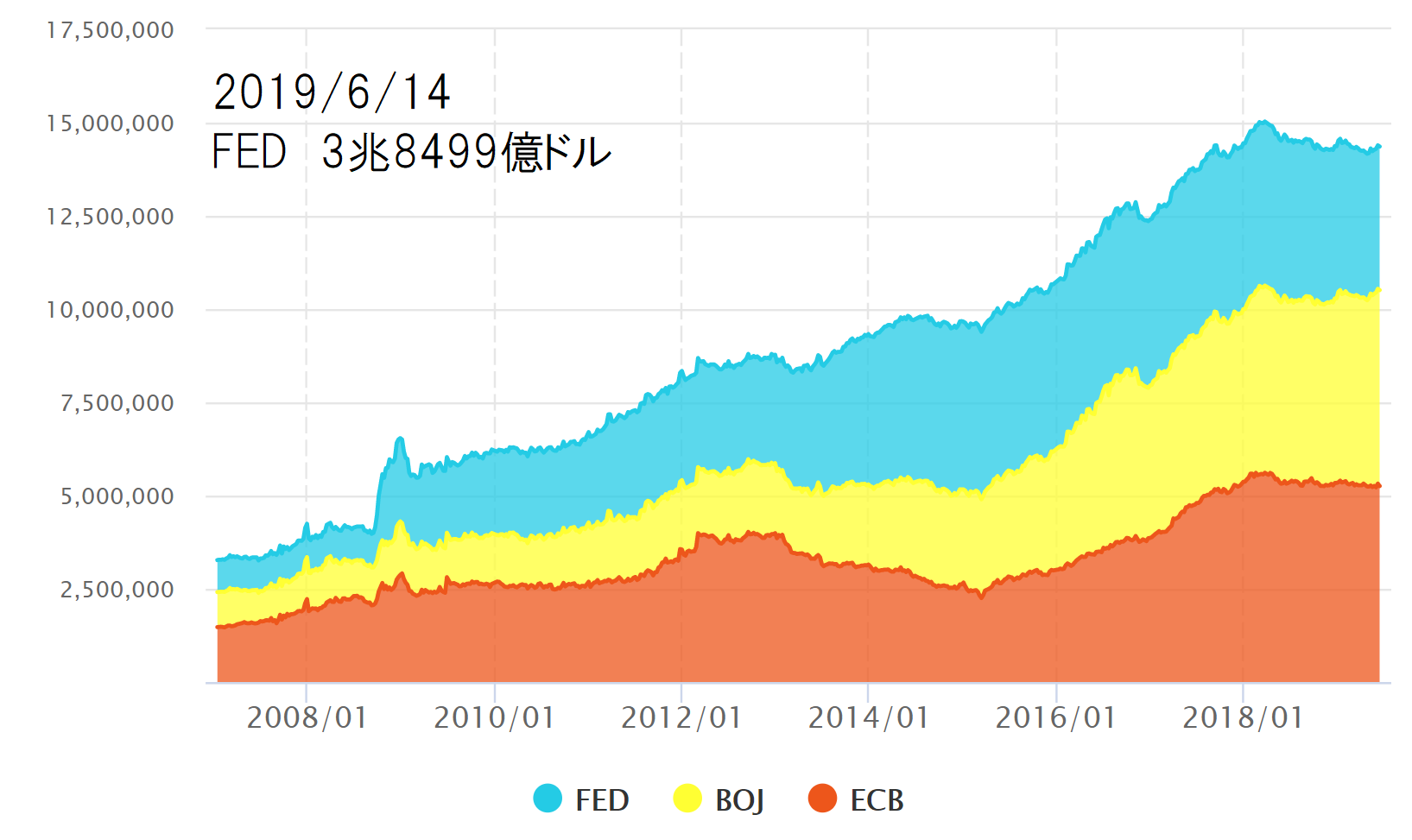

FRBは3月、2017年秋から始めた保有資産の縮小を今年9月末でやめる方針を明らかにした。資産は最終的に約3.5兆ドルと、金融危機前を大幅に超える水準で停止する見込みだった。もし今回、9月を待たずに前倒しで資産圧縮を終えるとすれば、保有資産はさらに大規模なまま残ることになる。

第一生命経済研究所の桂畑誠治主任エコノミストは「FRBが6月末か遅くても7月末に資産縮小をやめる可能性はかなり高い」とみる一人だ。桂畑氏は「これだけ米景気の動向を気にかけながら資産縮小の『量的引き締め』を続けるのは筋が通らない」と指摘する。米中の貿易協議の行方次第でハードルが上がりかねない金利引き下げに比べ、資産圧縮の早期終了は足元の金融市場を支えるのにより適した手段と考えられるわけだ。

米中貿易摩擦の激化が米景気に影を落とすなか、パウエル議長らFRBの有力幹部が繰り返すのは「成長持続のために適切な行動をとる」との主張。セントルイス連銀のブラード総裁のように「利下げが適切」と明言する人もいるが、高官発言の多くは具体的な政策手段には踏み込んでいない。「適切な行動」が資産縮小の計画変更を含む可能性は確かにある。

FOMCの結果が出る直前のここに至っても資産縮小の早期終了は特に焦点にはなっていない。「もし資産縮小の終了前倒しがアナウンスされればかなりのサプライズ」(三菱UFJモルガン・スタンレー証券の植野大作チーフ為替ストラテジスト)。金融相場への期待から株高を通じて「低リスク通貨」の円を売る流れが強まるとのシナリオが描ける。

難しいのは円の対ドル相場の予想だ。「利下げの伏線というメッセージになれば米金利の低下要因」(桂畑氏)。FRBが早くも金融緩和に転換したと受け止められればドル売り材料にもなる。初期反応にはばらつきが出そうだが、円相場に限れば、長い目で見ると方向性を明確に決めるものにはならないかもしれない。

〔日経QUICKニュース(NQN) 森田理恵〕

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。

.png)