ゴールドマン・サックスは11日付の「今、どこに投資するか」と題するリポートで、米中の貿易紛争懸念が強まる中でのトレードアイディアを披露した。2018年末にS&P500指数が5%上昇し、2850に達するだろうという目標水準を維持しつつ、税制改革や1株当たり利益(EPS)の成長が良好などファンダメンタルズが良いことを踏まえながら、売上高成長の高い銘柄、金融株、バランスシートの強い銘柄、労働コストの低い銘柄――などを指摘した。

また、S&P500ベースで売上高の71%が米国内で得られているとも指摘。売上高に対する米国内が占める比率が低いセクターとして情報通信(11%)、マテリアルズ(3%)、エネルギー(7%)などを挙げ、米国内売上高が大きい銘柄の方がグローバルの売上高が大きい銘柄よりも今年に入ってアウトパフォームしていると指摘した。米国内での売上高がほとんどを占める銘柄としてはターゲット、CVSヘルス、ウェルズ・ファーゴ、CSX、オートマチック・データ・プロセッシング、ベライゾンなどを挙げた。

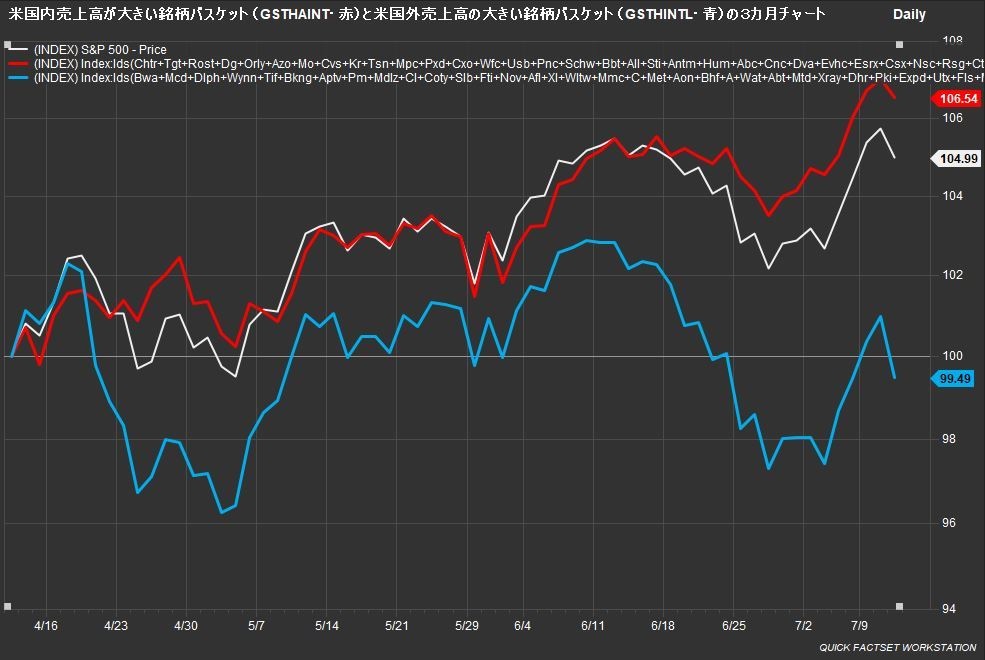

加えて、米国内での売上高が大きい銘柄(GSTHAINT、グラフ赤)と、米国外での売上高が大きい銘柄(GSTHINTL、グラフ青)によるバスケットトレードのアイディアを紹介。QUICK FactSet Workstationで両バスケットを指数化したところ、過去3カ月間では米国内売上高が大きい銘柄バスケットが6.54%上昇し、S&P500(+4.99%)をアウトパフォームした。一方、米国外の売上高が大きい銘柄は0.51%下げた。マイクロン・テクノロジーやアプライド・マテリアルズ、ブロードコムなどの半導体関連が多く組み込まれていることが影響したとみられる。

ただ年初来で比較するとS&P500が3.76%上昇する一方、米国内の売上高が大きい銘柄バスケットは+1.33%でベンチマークをアンダーパフォームしていた。米国内の売上高が大きい銘柄でもディフェンシブ銘柄として常に有効という訳ではなさそうで、中長期よりは貿易紛争懸念が高まる局面での短期戦略に向いたバスケットとみられる。(片平正二)

<米国内売上高が大きい銘柄バスケット(赤)と米国外売上高の大きい銘柄バスケット(青)の3カ月チャート>

(注)ゴールドマン・サックスのリポートよりQUICK FactSet Workstationで作成

![]()

※QUICKデリバティブズコメントで配信したニュースを再編集した記事です。トレーダーやディーラー、運用者の方々へ日経平均先物・オプション、債券現物、先物を中心に旬のマーケット情報をお伝えしています。ライター独自の分析に加え、証券会社や機関投資家など運用・調査部門への独自のネットワークから情報を収集し、ご提供しています。

.png)