QUICKが5月25日に発表した外為市場に関する月次調査(期間は5月18~21日。金融機関、運用会社および事業法人の担当者93名が回答)によると、2015年末の主要3通貨について、米ドルが最も強く、その次に円、そしてユーロが最も弱いという見方が6割を占めました。

調査期間中の為替レートは、対ドルが119円台前半~121円台前半。対ユーロが134円台前半~136円台半ばで推移していました。本日5月25日、ドル円相場は一時1ドル=121円70銭台と、3月以来の円安水準をつけています。外為相場はこの先どう動くのか、専門家による金利の見通しを元に読み解いていきましょう。

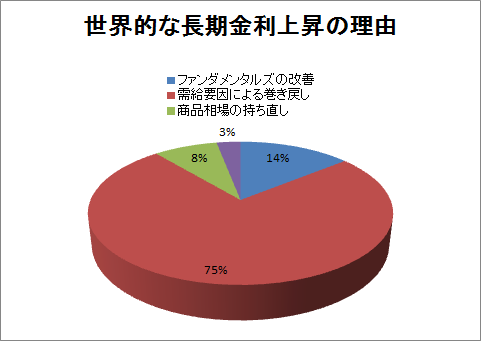

世界的な金利上昇の理由は「需給要因」との見方

昨今、世界的に、長期金利が上昇ぎみで推移しています。たとえば日本の長期金利は、今年1月の0.2%を底にして、5月21日には0.410%まで上昇。米国の長期金利も2月2日の1.6730%をボトムにして、5月22日には2.2150%となりました。欧州金利もドイツ国債を中心に上昇が目立ち、通貨ユーロも買い戻される展開となりました。

米国の利上げ期待がやや後退するなかでの長期金利上昇の理由は何か。ファンダメンタル(経済の基礎的条件)の改善なのか、単なる需給要因なのか。

今回のアンケート調査では、4月中旬以降の世界的な長期金利上昇について、この理由として最も当てはまるものは何かを質問したところ、最も多い回答は「需給要因による巻き戻し」で、74%を占めました。これに対して、「ファンダメンタルズの改善」はわずか14%。市場では、欧州の金融緩和強化を受けて欧州国債を買い進めていたファンドが、過熱感からいったん調整売りを出し、その売り(金利上昇)が世界に波及したとする見方が出ています。

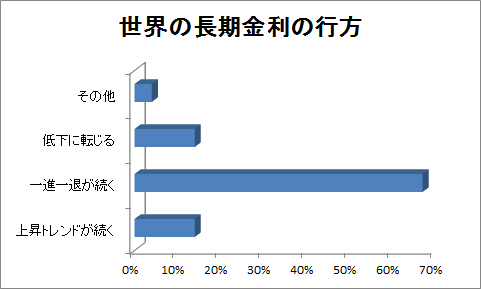

「世界の長期金利は今後どうなると予想しますか」という質問に対する回答は、「上昇トレンドが続く」が14%であるのに対して、「一進一退が続く」が67%も占めています。今年前半にかけて国債が大きく買い進められました。その巻き返しの需給調整で長期国債が売られているだけで、今後、長期にわたって長期金利が上昇するとは、市場関係者も考えていないようです。

通貨の強さは「ドル>円>ユーロ」

金利動向を踏まえた上で、2015年末にかけて、ドル、円、ユーロという主要3通貨を強い順に並べるとどうなるのかという問いについては、「ドル>円>ユーロ」が圧倒的に多く、全体の64%を占めました。次いで「ドル>ユーロ>円」の順でしたが、これはわずか20%。当面は、ユーロが主要3通貨のなかでも、最も弱い通貨として推移することになりそうです。

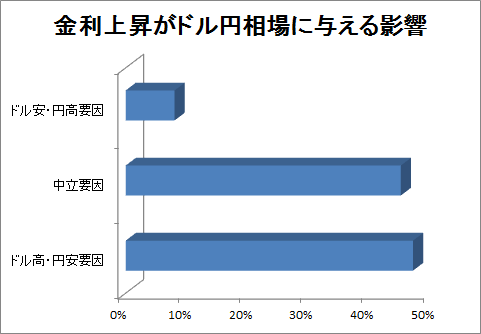

なお、最近の長期金利上昇が為替に及ぼす影響について、「ドル高・円安要因」が47%、「中立要因」が45%であり、為替レートを大きく動かすかどうかという点では、見方が分かれています。

気になるバーゼル規制の行方

ただ、気になるのは今月末にも方針が打ち出されると言われているバーゼル規制です。これまで一定条件のもとでリスクはないと見なされてきた国債にも、リスクウエイトをかけるというもので、これが実施されれば、銀行は今までのように国債を保有し続けるのが困難になります。

特に、格付けが低下している国債を大量に保有している銀行は、その国債を売らざるを得ない状況に直面するかもしれません。4月27日には英米系の格付け会社フィッチ・レーティングスが日本国債の長期債務格付けを1段階引き下げて「シングルA」に格下げするなど、日本の銀行も例外ではありません。新たなバーゼル規制が実施されるのは、まだ先の話ですが、中長期的に見ると、国債の需給が崩れ、長期金利が上昇傾向をたどる可能性は、ゼロとは言えないようです。

ここからのドル高/円安には慎重予想…ドルの上値重いか

通貨の強さは「ドル>円>ユーロ」ですが、市場参加者に目先の為替相場を聞いたところ、一段のドル高/円安には慎重な見方を持っているようです。

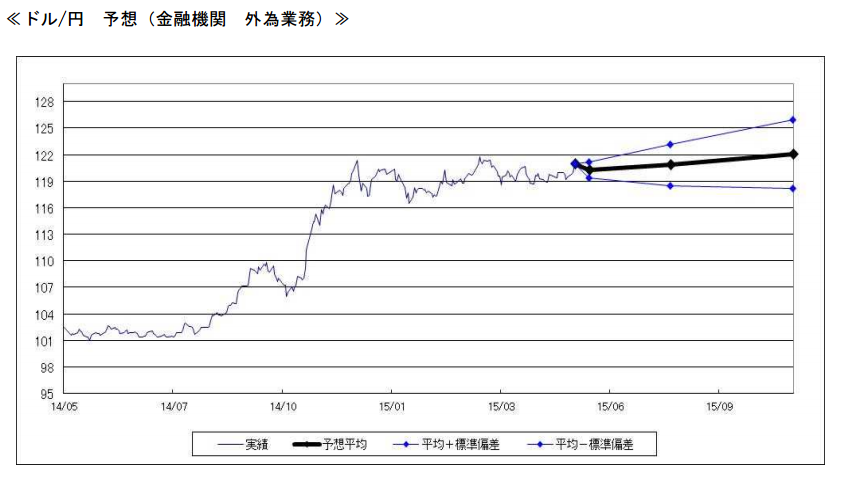

5月調査時点における5月末のドル/円見通しは、金融機関・外為業務担当者の単純平均で1ドル=120円26銭。この見通しは、足元の121円台の水準からみれば円高ですが、4月調査時点の120円ちょうどに比べて若干円安に振れました。

一方、もう少し長い見通しを見ると、7月末=120円82銭、10月末=122円08銭となり、4月調査時点(6月末=121円06銭、9月末=122円57銭)に比べて、3か月後、6か月後の見通しが、やや円高方向に修正されています。

米国の利上げを材料にして上昇してきたドルですが、想定よりも景気は弱いという見方が浮上し、利上げ時期も、6月から9月に後ずれしそうな気配が濃厚になってきました。今回の調査では67%の回答者が、米国景気の現状について「想定より弱い」と答えています。米国の利上げタイミングが後ろにずれるほど、外為市場ではドル買い意欲が後退する一方、今までの巻き戻しで円が買われやすくなります。

運用スタンスも方向感目立たず

現在運用中のファンドについて、外貨建て資産のウエート(比重)をどうするかという質問については、当面「オーバーウエート」(基準より多め)で臨むという回答が、4月調査分(38%)に対して大幅に減少し、15%となりました。対して「ニュートラル」という回答が、4月調査分の54%から、5月調査分は85%まで上昇しています。それだけトレンドが見えにくい状況にあるということでしょう。

通貨別の組入比率に対するスタンスを指数化したものをみると、4月調査分に比べて伸び悩んでいるとはいえ、米ドルがプラス(比率を基準よりも引き上げる動きが優勢)を維持しており圧倒的に強い状況です。一方、ユーロ、英ポンド、スイスフラン、新興国通貨、資源国通貨はいずれもマイナス(基準よりも引き下げる動きが優勢)となりました。

.png)