債券市場を対象として毎月実施している市場心理調査「QUICK月次調査<債券>」の7月調査を7月27日に発表しました(証券会社および機関投資家の債券担当者130人が回答、調査期間は7月22~26日)。この間の国内金利は、新発10年物国債の利回りがマイナス0.245~マイナス0.225%で推移しました。

日本国債のイールドカーブをみると、前月に比べてマイナス金利は10年物までが深堀されましたが、15年物は同じマイナス域でも若干浅めになり、20年物以降は高めになっています。

具体的に6月末時点から7月26日時点までの数字を示すと以下の通りとなります。

10年債・・・・▲0.221%⇒▲0.253%

15年債・・・・▲0.086%⇒▲0.027%

20年債・・・・・0.044%⇒ 0.168%

30年債・・・・・0.058%⇒ 0.265%

直近で気になるのが、7月28~29日に開催される日銀金融政策決定会合において、もう一段の量的・質的金融緩和と、マイナス金利の深堀が行われるかどうかということです。株式市場の値動きをみると、追加金融緩和を織り込みに行く展開ですが、一方で日銀がバズーカを撃てる回数は限られるという見方もあります。仮に後者だとしたら、バズーカの「撃ち惜しみ」をすることも考えられます。いずれにしても、週末にかけては、日銀の金融政策決定会合および27~28日に開催される米連邦公開市場委員会(FOMC)の決定内容をめぐり、マーケットは神経質な動きになりそうです。

ヘリマネは「円安」「物価上昇」を導く?

今回のアンケート調査では「ヘリコプターマネー(ヘリマネ)」について質問しました。

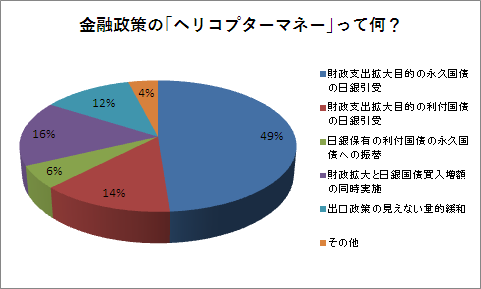

まず、金融政策におけるヘリコプターマネーとは何か、という点について質問したところ、「財政支出拡大のための永久国債を日銀が引き受ける」が49%で最多となり、次いで「財政拡大と日銀の国債買入れ増額が同時に行われる」が16%、「財政支出のための利付国債を日銀が引き受ける」が14%という結果になりました。

償還期限のない永久国債を日銀が引き受ければ、確かに資金のバラマキにはつながるものの、一方では財政ファイナンスそのものとの反対意見も噴出する可能性があり、その実現可能性は難しいところがありそうです。

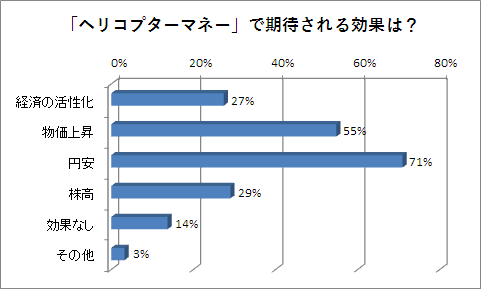

また、ヘリコプターマネーの効果については、「円安」との回答が71%に上りました。次に「物価上昇」が55%、「株高」が29%と続き、肝心の「経済活性化」は27%でした。

本来、金融政策は最終的に経済活性化を目的にしていますが、それがわずか27%でしかないのが皮肉な話です。

副作用が大きい?ヘリマネ

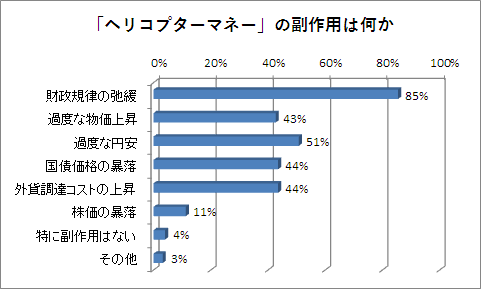

逆に、ヘリコプターマネーの副作用は何かとの問いでは、「財政規律の弛緩」が85%で断トツのトップ。次いで「過度な円安」が51%、「国債価格の暴落」と「外貨調達コストの上昇」が同率で44%となりました。

アベノミクスの政策は、過度な円高を修正することで、デフレ経済から脱却するというものでしたが、最も大事なことは、その間に企業業績が改善され、賃金が引き上げられることにあります。その流れが進まないなかでヘリコプターマネーがばらまかれると、逆に副作用だけが強調され、特に株式市場にとってはネガティブな影響を及ぼす恐れがあります。

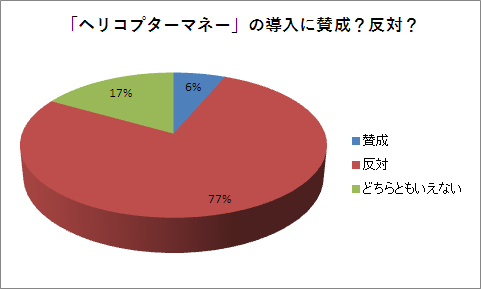

なお、ヘリコプターマネーの導入に賛成かどうかを聞くと、実に77%の回答者が「反対」という結果になりました。

目先、マイナス金利の深堀は一服か?

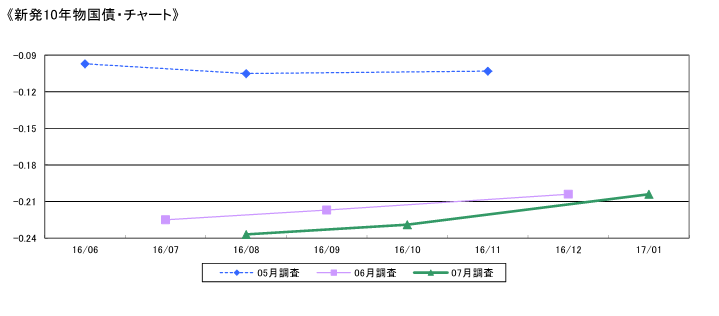

新発10年国債の金利見通しは、6月調査に比べて若干の低下となり、マイナス金利の深堀がもう一段進むという見通しになりました。ただ、6月調査での12月見通しがマイナス0.204%で、7月調査での2017年1月見通しが同じマイナス0.204%となり、若干、足元よりも先の金利については、マイナス金利の深堀が一服するムードが強まっています。

実際、新発20年物国債の金利見通しについては、1カ月後、3カ月後、6カ月後のいずれの見通しにおいても、6月調査に比べて7月調査の方が金利は高くなっています。ただ、それも28~29日に行われる日銀金融政策決定会合においてどのような金融政策が打ち出されるのか次第という面はあります。

今後、6カ月程度を想定した時、注目度で上昇したのが「短期金利/金融政策」で、6月調査の74%から7月調査では80%に上昇。指数は78.4なので「短期金利/金融政策」は債券相場にとってポジティブ材料と受け止められています。

また注目する投資主体としては、6月調査に比べて大きな動きはなく、指数にも大きな変化はみられませんでした。

資産運用担当者の債券見通しはまだ強気

ディーリング部門を除く資産運用担当者64人を対象に、現在運用しているファンドについて、国内債券の組み入れが現在、通常の基準と比べてどのようになっているのかを聞いたところ、「ニュートラル」が6月調査の63%から57%に低下する一方、「ややオーバーウエート」が13%から18%に上昇、「かなりアンダーウエート」が2%から6%に上昇しました。デュレーションからみると、債券についてはまだ強気の見方が多いようです。

現在のデュレーションは、「やや長い」が28%から22%に低下する一方、「やや短い」が16%から20%に上昇しましたが、当面のスタンスについて聞くと、「現状を維持する」が73%から75%に微増し、「やや短くする」が11%から3%に大幅低下。一方で「かなり長くする」が2%から3%に微増し、「やや長くする」が13%から17%に上昇しました。

.png)