債券市場を対象として毎月実施している市場心理調査「QUICK月次調査<債券>」の3月調査を、4月4日に発表しました(証券会社および機関投資家の債券担当者138人が回答、調査期間は3月29~31日)。調査期間中の新発10年物国債利回りはマイナス0.095~マイナス0.050%で推移しました。

日銀次の一手「マイナス金利拡大で対応」との見方が最多

今回のアンケート調査では、2016年の日・米・欧の金融政策について尋ねてみました。

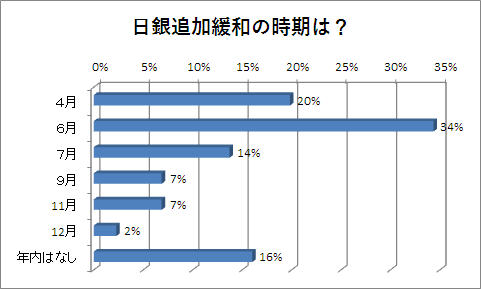

日銀の次回の追加緩和がいつ頃行われるかという点について聞いたところ、最も多かったのが6月で34%。次いで4月が20%となり、「年内はなし」が16%で続きました。1日発表された3月の日銀短観では、大企業製造業の業況判断DIが市場予想よりも悪化し、日経平均株価は1万6000円割れ寸前まで下落しました。さらに、円高進行が輸出企業の業績悪化要因となり、全体的に景気の先行き懸念が強まっています。

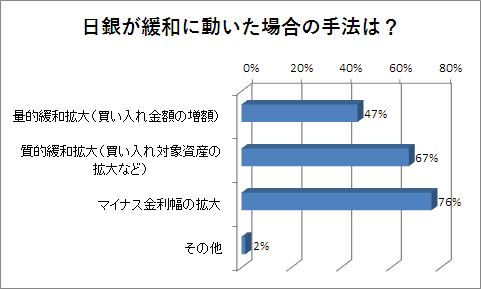

景気の冷え込みを避けるためにも、政府・日銀による政策対応を求める声が強まっており、来年4月に予定されている消費税率引き上げの延期観測も広がっています。日銀のさらなる緩和も期待されるところですが、日銀が次に金融緩和を行う場合、その手法は何かという問いに対しては、「マイナス金利幅の拡大」が76%でトップとなりました。次いで「質的金融緩和(買い入れ対象資産の拡大など)」が67%、「量的金融緩和(買い入れ金額の増額)」が47%となりました。

米利上げ、年内2回が6割 ECBは「年内緩和なし」が最多

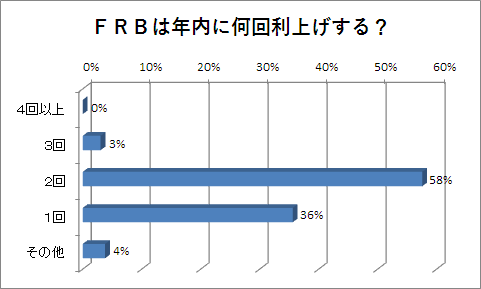

米国の追加利上げは年内あと何回かという問いについては、「2回」が58%で最多、次いで「1回」が36%となりました。3回以上と答えた人は3%にとどまり、活発に利上げが行えるほど米国の景気が堅調ではないと市場関係者がみていることを示唆しているといえます。

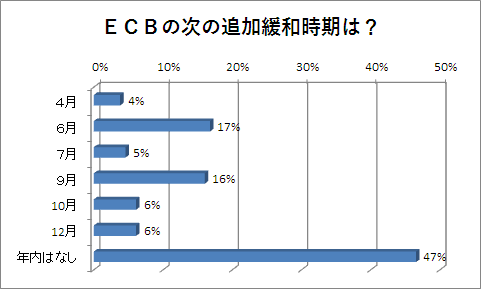

そして欧州ですが、欧州中央銀行(ECB)の追加金融緩和がいつかという問いについては、「年内はなし」が47%で最多となりました。利下げ予想では、「6月」が17%、「9月」が16%となりました。3月10日に開催されたECB理事会において、ドラギECB総裁が「もう一段の利下げの可能性は低い」と発言したことが、年内の金融緩和はなしとする回答の高さにつながったようです。

新年度運用、REITや海外クレジットなど選好

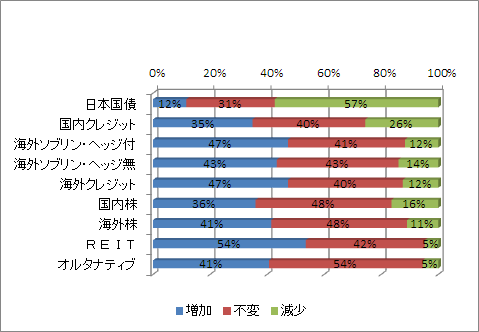

さらに今回のアンケート調査では、新年度入りということもあり、「あなたが運用担当者なら各資産の運用を2015年度に比べてどう変えますか」という質問もしてみました。

このうち、「日本国債」については「減少」との回答が57%に上り、「増加」の12%を上回りました。「国内株」は「不変」が48%と最多でしたが、「増加」が36%と「減少」の16%を上回りました。ほかに、「増加」が多かった資産では「REIT」や「海外ソブリン・ヘッジ付」「海外クレジット」などで、比率はそれぞれ54%、47%、47%でした。

政府・日銀のオペレーションに対する注目度は高いまま

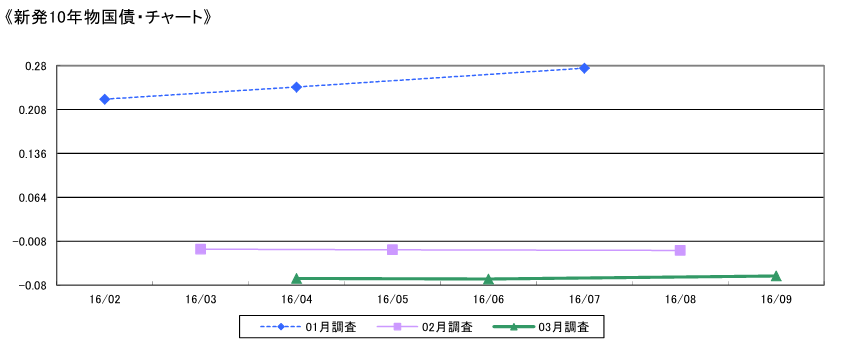

国内債券について、1カ月後、3カ月後、6カ月後の予測数値を聞いたところ、新発10年国債については、マイナス0.02%台だった2月調査分に比べて一段と低下しており、4月末がマイナス0.069%、6月末がマイナス0.070%、9月末がマイナス0.065%となりました。

新発20年国債については、1カ月後、3カ月後、6カ月後とも辛うじてプラスの利回りを維持していますが、2月調査分に比べて大幅に低下しています。マイナス金利の導入以降、10年物国債まで利回りがマイナス水準に低下するなか、投資家は金利を求めてより長期の債券に投資しており、20年物、30年物の金利も大幅に低下。イールドカーブのフラット化が進んでいます。

ただ、冒頭でも触れましたが、日銀の追加緩和については、「マイナス金利の拡大」で対応するとの見方が市場関係者の間では多いため、すでにマイナス水準になり、償還まで保有しても差損が生じる10年物国債についても、もう一段の価格上昇(=マイナス金利幅の拡大)を狙って投資する動きが続くことも想定されます。

今後、6カ月程度を想定した場合、債券価格変動要因で注目度が高いのは、「短期金利/金融政策」が70%で最多でしたが、2月調査の77%に比べるとやや低下。逆に上昇したのは「債券需給」で、2月調査の11%から20%になりました。日銀の追加緩和観測が根強く、債券価格への影響度を示す指数を見ると、「短期金利/金融政策」が81.5、「債券需給」が73.3と、債券価格の上昇期待を示す数字になっています。

最も注目している投資主体としては、「政府・日銀のオペレーション」が、2月調査の57%から62%に上昇。他の投資主体はマーケットの動向に対してほぼ中立要因とみなされており、マーケットを動かす投資主体としては、政府・日銀が突出した形になっています。

マイナス金利拡大へ備え続く?

ディーリング部門を除く資産運用担当者66人に、現在運用しているファンドにおいて、国内債券が通常の基準に比べてどのようになっているのかを聞いたところ、「ニュートラル」が69%で、月を追うごとに上昇している一方、「ややアンダーウエート」が低下傾向をたどり、「かなりオーバーウエート」、「ややオーバーウエート」、「かなりアンダーウエート」がそれぞれ2月調査に比べて上昇しました。

当面、どのようなスタンスで臨むのかという点については、「やや引き上げる」、「現状を維持する」が低下する一方、「やや引き下げる」が、2月調査の15%から26%に上昇しています。

現在のデュレーションは、2月調査と比べて大きな変動はなく、「ほぼ基準通り」とするのが53%、「やや長い」が23%、「やや短い」が17%でしたが、この半年の傾向としては、「ほぼ基準通り」が上昇する一方、「やや長い」が1月をピークに比べて低下。「やや短い」も低下傾向をたどっています。

とはいえ、デュレーションについて当面のスタンスを伺うと、この半年の傾向として「現状を維持する」が低下傾向をたどっているのに対し、「やや長くする」が上昇傾向をたどっています。3月調査では「かなり・やや長くする」との回答は22%となり、2012年8月(23%)以来の高水準となっています。この点からも、運用担当者がもう一段のマイナス金利拡大への備えを強めている様子が伺われます。