外国為替市場を対象として毎月実施している市場心理調査「QUICK月次調査<外為>」の11月調査を、11月14日に発表しました(金融機関、運用会社および事業法人の為替担当者69人が回答、調査期間は11月9~11日)。この間の為替レートは、対ドルが103円32銭~105円63銭。対ユーロが114円86銭~115円44銭でした。

トランプ米大統領で為替はどう動く?

世界が注目した米大統領選が終わりました。当初、民主党候補のヒラリー・クリントン氏優位と言われ、米国の名だたるメディアの世論調査でもそうなっていたのが、結果はそれを覆して、共和党候補のドナルド・トランプ氏が勝利しました。トランプ氏は、来年1月20日に行われる大統領就任式をもって、正式に第45代米大統領になります。

その選挙を挟み、マーケットは大きく混乱しました。特に、選挙の開票時間とほぼ同時刻に開いていた日本のマーケットは、株価・為替ともに乱高下しました。日本時間の午前中、クリントン候補優位との見方から1ドル=105円台で推移していたドル円レートは、午後になり、トランプ候補の優位がはっきりするにつれて、一気に101円台まで円高に振れ、日経平均株価は一時、前日比で1000円超下げる場面も見られました。

ところが、開票日翌日のニューヨーク市場では、「トランプ勝利ならリスクオフ」という大方の予想を裏切り、ドル買い・株高の展開に。それを受けて、日本の株式市場でも翌10日は一気に株価が大統領選挙前の水準に戻り、ドル円は107円台をつけています。

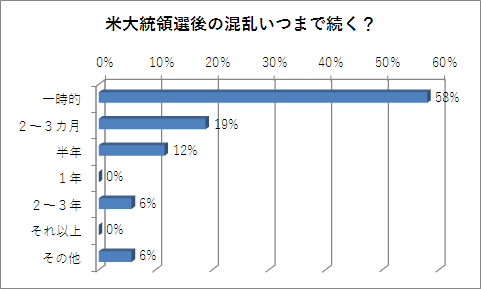

マーケットの混乱(急変動)はいつまで続くのでしょうか。今回のアンケート調査で聞いたところ、「一時的」が58%でトップ。次いで「2~3カ月」が19%で、「半年」が12%となりました。

また、マーケット関係者が気になるのは、やはり企業決算が相次ぐ来年3月の状況でしょう。主なマーケットの来年3月末時点における「安値」水準の平均値は、以下のようになりました。

・ドル円相場・・・・・99.68円

・日経平均株価・・・・15789.29円

・ダウ工業株30種平均・17408.93ドル

・NY原油・・・・・・39.50ドル

いずれも安値の目途だという点には注意してください。実際、トランプ次期米大統領がどのような政策を取ってくるのかについては、来年1月20日の大統領就任式を経てみないと分かりませんが、選挙期間中におけるトランプ氏の発言内容からすれば、保護主義的な政策を取ってくる可能性は高く、その点で言えば、ドル円は円高方向に振れやすいとみられています。

仮に1ドル=100円割れの円高水準になれば、輸出企業を中心にして日本企業の業績悪化が懸念されます。14日はリスクオンの流れから日経平均は1万7600円台で推移していますが、円高が進めば当然、株価にもネガティブな影響が生じ、マーケット関係者が予想する1万5789円の安値を意識せざるを得なくなるでしょう。

12月のFOMCでの利上げの可能性は高いが…

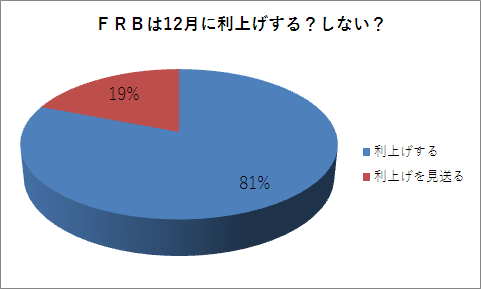

米国については12月の米連邦公開市場委員会(FOMC)で利上げが行われるかどうかが焦点です。トランプ次期大統領は選挙期間中、イエレン米連邦準備理事会(FRB)議長が共和党員ではないというだけで更迭宣言を出しており、もしそれが予定通りに行われるならば、イエレン議長としては自分自身が議長の座から降りる前に、利上げしておきたいという意識が働く可能性があります。つまり12月のFOMCは、イエレン議長が利上げを決定する限られたチャンスの一つといえます。その思惑をマーケット関係者も感じているのか、12月利上げの可能性については、81%が「利上げする」と答えました。

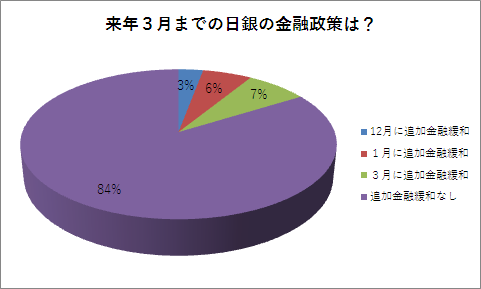

一方、日銀本の金融政策については特に見るべきところもなく、来年3月末までの金融政策については、「追加金融緩和なし」が84%を占めています。

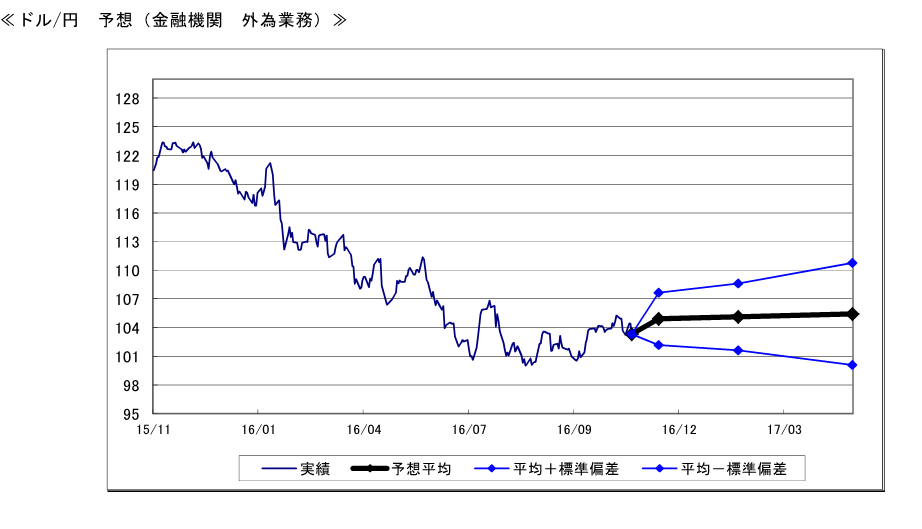

また、年末(2016年12月末)および年度末(2017年3月末)のドル円について、平均値は以下のようになりました。

・年 末(2016年12月末)=104.84円

・年度末(2017年3月末)=105.56円

トランプ候補は保護主義的な政策も目につきますが、財政支出拡大や大幅な減税措置などにも言及しており、もし、こうした経済政策がとられるならばドル高要因との声があります。来年1月の正式就任後の政策を見極める必要はありますが、ほんの数日で「トランプショック」から「トランプ期待」へと市場ムードを激変させたトランプ氏の言動に注目せざるを得ないでしょう。ある市場関係者は「今まではトランプを演じていた彼が今度は大統領を演じ切れるか。演じ切るなら米再評価・ドル高ムードは持続する」と予想しています。

ドル、円ともに政治・外交への注目大

ドル円については、金融機関の外為業務担当者の1カ月後の為替見通しが、前回調査の103円26銭に比べて円安方向にシフトし、1ドル=104円91銭になりました。さらに3カ月後は1ドル=105円11銭、6カ月後は1ドル=105円42銭というように、徐々に円安方向へと進むとの予測が大半を占めています。

今後6カ月程度を想定した為替変動要因で注目されるものとしては、円は「政治/外交」が前月比で11%上昇して23%になり、「金利/金融政策」は前月比19%低下して43%になりました。また、ドルについては「政治/外交」が前月比38%上昇の57%に。一方で「金利/金融政策」が前月比35%低下して32%となっています。日米ともに政治・外交が為替レートに及ぼす影響に対する関心が高まっています。

また、向こう6カ月間で、各通貨が対円でどのように推移するのかについては、米ドルDIがプラス19に急落。ユーロはマイナス22で、弱含みの展開が予想されています。イタリアが憲法改正に関する国民投票を12月に行いますが、ここで憲法改正にノーが突き付けられると、レンツィ首相は辞任。欧州連合(EU)離脱を掲げる野党に政権が移れば、再び英国のEU離脱(=ブレクジット)の悪夢が蘇る恐れがあり、ユーロは弱いと判断されているようです。

為替の見通しは円高・円安で拮抗

ファンドの外貨建て資産の組入状況について、当面どのようなスタンスで臨むのかを聞いたところ、10月に比べてアンダーウエートの比率が低下する一方、オーバーウエートが0%から20%に上昇していました。

また、為替ヘッジについて当面、どのようなスタンスで臨むのかを聞いたところ、「ヘッジ比率を上げる」という回答が0%から10%に上昇するとともに「ヘッジ比率を下げる」という回答も14%から20%に上昇しました。為替レートの先行きについては、円高、円安両面の見方が拮抗しているようです。

.png)