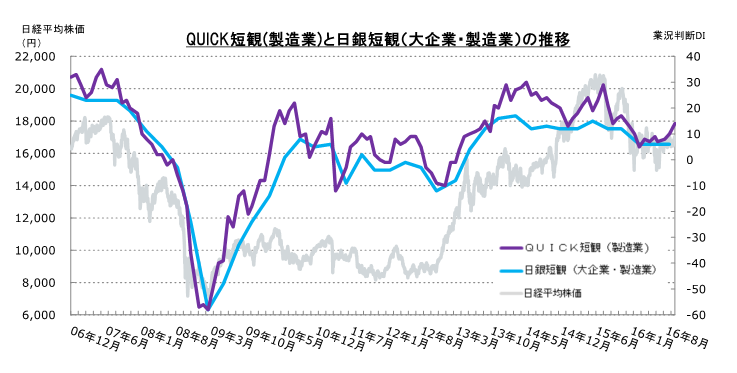

日銀が発表する短期経済観測調査(短観)の先行調査として作成している10月のQUICK短観(9月29~10月12日調査分、上場企業426社が回答)では、製造業の業況判断指数(DI)がプラス14となり、前月調査から4ポイント改善しました。改善は3カ月連続となります。一方、非製造業DIは前月比4ポイント悪化のプラス25となり、結果、金融を含む全産業DIは前回調査に比べ1ポイント悪化のプラス21となりました。

日銀短観は横ばい見通しも、景況感に上昇の兆し

QUICK短観は、日銀が企業経営者の景況感を把握するために、四半期に1度の割合で発表している「日銀短観」の傾向を把握するのに役立つと共に、比較的、株価との連動性もみられるため、市場関係者にも注目されています。日銀短観は四半期に1度の公表ですが、QUICK短観は毎月調査・公表されているため、企業の景況感を見るうえで、各月での動きを細かく読み取ることができます。

10月3日に発表された9月の日銀短観は、大企業製造業の業況判断DIがプラス6と前回調査と同じ、将来の業況を示す先行きDIもプラス6と横ばいの見通しとなりました。アベノミクスがスタートしてからの景気回復局面において、大企業製造業の業況判断DIは、2014年3月のプラス17が最も高く、そこから徐々に低下し、2016年3月にプラス6まで低下しました。

現在、日銀短観の業況判断DIに関して言えば、2016年3月以降、6月、9月と3カ月連続でプラス6の底這い状態が続いています。ここから力尽きてさらに落ちるのか、それとも今が大底で、ここから再び回復基調に向かうのか、その行方が注目されますが、QUICK短観によると、製造業の業況判断DIの推移は、次のようになります。

2016年3月・・・・・・プラス5

4月・・・・・・プラス8

5月・・・・・・プラス7

6月・・・・・・プラス9

7月・・・・・・プラス7

8月・・・・・・プラス8

9月・・・・・・プラス10

10月・・・・・・プラス14

このように、3月のプラス5を底にして、若干の一進一退はあったにしても、徐々に上昇傾向をたどっています。今後、為替レートがもう一段、円安・ドル高方向に進めば、製造業の景気の先行きに対する見通しが明るくなり、日銀短観が底を打って上昇に転じる可能性もありそうです。

非製造業の雇用不足は深刻

生産・営業用設備については、全産業ベースでみると、「過剰」の割合から「不足」の割合を差し引いたDIはマイナス5で、前月と変わらずでした。

雇用の過不足を見ると、全産業ベースでは前月に比べ2ポイント改善したものの、マイナス33で相変わらず雇用不足が問題になっています。特に非製造業DIはマイナス48であり、非製造業の雇用不足が深刻です。

全産業ベースの販売価格と仕入価格のDIは、販売価格DIが2ポイント低下してマイナス7、仕入価格DIが1ポイント低下してプラス5になりました。仕入価格は「上昇」と答えた回答比が高いのに対し、販売価格は「下落」と答えた回答比が高く、企業にとっては稼ぎにくい状況が続いています。

製造業・業績面の注目は為替・金利動向

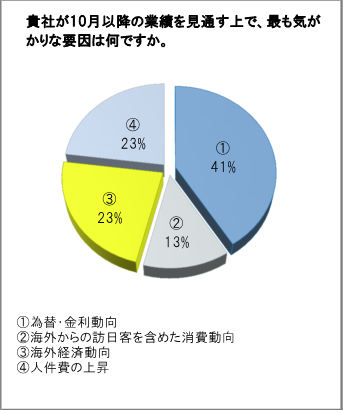

10月の特別調査では、①貴社が10月以降の業績を見通す上で最も気がかりな要因について、②貴社での個人情報の取扱い方に関して――の2点について質問しました。

①については、「為替・金利動向」が41%で最多となりました。次に「海外経済動向」と「人件費の上昇」がともに23%で続きました。

9月後半には1ドル=100円割れ寸前まで進んでいた円高・ドル安ですが、10月に入ってからは一転、円安・ドル高ムードが強まりました。10月13日時点では1ドル=104円台を付け、市場関係者の中には、明らかに潮目が変わったとまで言う人も出てきています。

一方、製造業・非製造業の別にみると、製造業は「為替・金利動向」に、非製造業は「人件費の上昇」に対する関心が高く、それぞれの収益に大きく影響する要因は何かが見て取れます。

QUICK短観によると、製造業は今の為替レートを「想定よりも円高」と考えているだけに、今後、もう一段の円安が進めば、業績の見直しなどを行ってくる可能性がありますし、非製造業は人件費の上昇が収益の圧迫要因になっているだけに、消費者物価指数が改善しない限り、業績面は厳しい状況が続くと考えられます。

情報漏えいリスクは経営リスクと直結

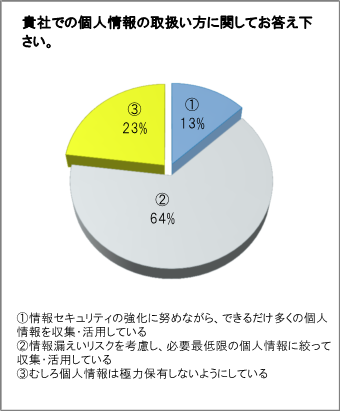

次に、「米ヤフーで大量の個人情報が盗まれていたことが発覚しましたが、貴社での個人情報の取り扱い方に関してはどうか」という点を聞いた設問では、「情報漏えいリスクを考慮し、必要最低限の個人情報に絞って収集・活用している」が64%を占めました。次いで、「むしろ個人情報は極力保有しないようにしている」が23%、「情報セキュリティの強化に努めながら、できるだけ多くの個人情報を収集・活用している」が13%でした。

日本企業でも、個人情報の漏えいは大きな問題になっています。いささか古いデータで恐縮ですが、東京商工リサーチが2015年6月に公表した調査データによると、上場企業およびその主要子会社で個人情報の漏えい・紛失を公表した企業の数は、2012年が54社、13年が87社、14年が59社、15年(1~6月)が31社でした。また、12年1月から15年6月までに漏えいしたと思われる個人情報は、累計で最大7148万人分でした。

顧客情報のデジタル化に伴い、今後は特にウイルス感染や不正アクセスによる情報漏えいが急増する恐れがあります。直近では米国ヤフーの個人情報漏えいが問題になりましたが、日本でも日本年金機構やベネッセホールディングスなどが、大量の個人情報漏えい事件として話題を集めました。

この手の事件を起こすと、情報漏えいによる直接的な被害だけでなく、企業の信用力が大幅に落ち、企業業績の悪化を招くことになります。実際、ベネッセホールディングスの当期利益(連結ベース)は、事件が起こる前の決算期に当たる2014年3月期では、199億3000万円の黒字でしたが、事件後の15年3月期決算では、107億500万円の赤字に転落しました。さらに、16年3月期も82億1100万円の赤字を計上しており、情報漏えいによる企業リスクがいかに高いかを物語っています。

終盤戦に入っている米大統領選でも、民主党候補のヒラリー・クリントン前国務長官が私用メールの公務使用問題が攻撃の的となってしまいました。個人情報の取扱いは企業にとって、今後も重要な課題となりそうです。

.png)