これから社会に出るみなさんへのメッセージとして「新社会人が知っておきたいお金の話」を3回にわたって連載する。第2回は「人生100年時代の資産形成」。

第1回はコチラ→ 「新社会人が知っておきたいお金の話」①資産形成のイロハ

■年金・退職金制度を理解しよう!

では実際には何から始めればいいのか――。まずは勤務先や雇用形態によって異なる「年金・退職金制度」を理解しておきたい。

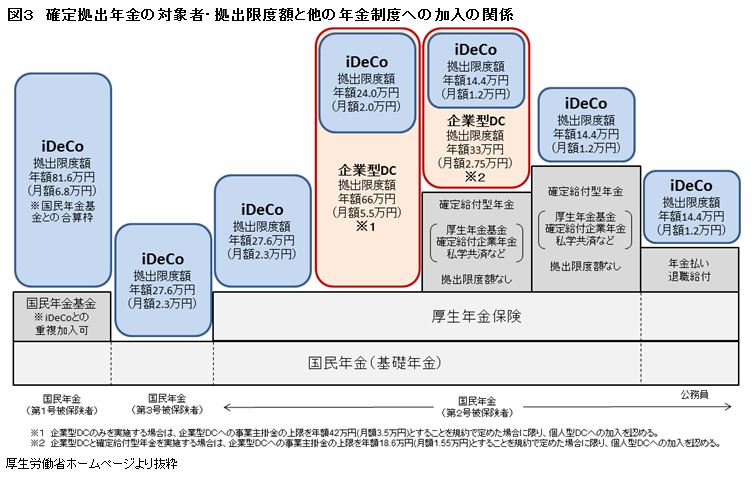

日本の年金制度は①日本国内に住所を有する20歳以上60歳未満のすべての人が加入する国民年金(基礎年金)②民間企業の従業員などが加入する厚生年金保険③その他企業や個人が用意する年金--という3階建ての構造になっている(図3)。

①②は公的年金で、③は「確定給付企業年金(DB)」「確定拠出年金(DC)」などを指す。DCには、企業型と個人型があり、企業と個人のどちらが掛け金を拠出するかの違いがある。また、DBは企業が運用の責任を負うのに対して、DCは個人が自らの責任で運用を行う。

DCは運用益が非課税になるだけでなく、掛金の全額が所得税と住民税の計算から除外される「所得控除(小規模企業共済等掛金控除)」を受けられる。つまり年間500万円の所得のある人が掛け金として月に2万円、年間で24万円を拠出した場合、年末調整や確定申告をすることによって、所得は476万円とみなされ、税額が軽減される(他の所得控除は考慮していない)。

■柔軟性が増しつつあるイデコ

企業が用意する年金制度では、企業型DCのみの場合や、DBと企業型DCの併用の場合がある。どちらも導入していない企業は、個人型DC(iDeCo=イデコ)への加入が許可されている場合がある。

イデコは2017年から公務員や主婦も加入できるようになった。DBや企業型DCに加えてイデコに加入することを認めている企業もある。また、企業型DCでは、従業員が追加で掛け金を上乗せできる「マッチング拠出」という仕組みを取り入れているところもある。

イデコやマッチング拠出が利用できる環境であれば、有効に使っておきたい。DCは転職した際も新しい会社へ持ち運べる「ポータビリティ」という仕組みがあるし、自営業者や主婦になっても続けることができる。何より、資産形成の基本である「長期・分散・積立」の実践を少額から始めることができる。

もちろんDCの運用責任は自分にあるので元本を割る可能性は十分にある。イデコの場合は、口座管理費用など、運用以外の費用負担もある。DCは60歳まで原則引き出すことはできないため、あくまで老後の生活資金であるという点も注意が必要だ。制度をよく理解したうえで、可能な範囲で少額から拠出してみてはどうだろう。

■意外と知られていない個人年金保険

意外と知られていないのが、老後資金を準備しながら税制メリットを受けられる「個人年金保険」だ。10年以上毎月掛け金を払い続け、60歳以降に10年かけて受け取ることを前提に加入する商品で、所得控除(個人年金保険料控除)として所得税と住民税の控除を受けることができる。

満期まで保有すれば元本割れをしない商品が多く、現在の金利状態が続くと仮定すれば、預金より利回りが期待できるメリットがある。ただし、途中で解約すると支払った額より少ない金額しか戻らないケースもある。また、固定金利の商品も多いので、金利が上昇した場合には不利になる点は留意しておきたい。

(QUICK資産運用研究所)

.png)