「QUICK短観」の記事・ニュース一覧

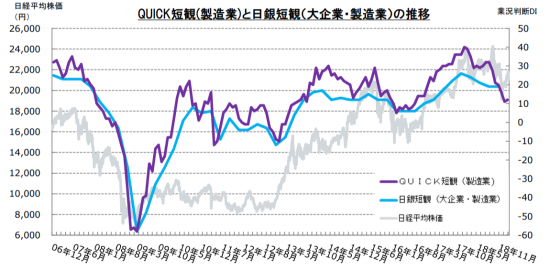

製造業景況感、3カ月ぶり改善 金利ある世界は企業に「中立」 4月のQUICK短観

QUICKが4月15日に発表した4月の「QUICK短期経済観測調査」で、製造業の業況判断指数(DI)は前月調査から4ポイント改善のプラス11だった。改善は3カ月ぶり。一方、非製造業DIは5ポイント悪化のプラス29、全産業 […]

2024/4/19 08:50

製造業景況感、ほぼ2年ぶり低水準 賃上げは「3~5%」3割 2月のQUICK短観

日本企業の景況感が悪化している。QUICKが15日に発表した2月の「QUICK短期経済観測調査」(QUICK短観)で、製造業の業況判断指数(DI)は前月調査から4ポイント悪化のプラス4だった。悪化は2カ月連続で、2021 […]

2023/2/21 20:13

製造業の景況感7カ月ぶり高水準 手元資金は設備投資に QUICK8月短観

日本企業の景況感が改善している。QUICKが16日に発表した8月の「QUICK短期経済観測調査」(QUICK短観)で、製造業の業況判断指数(DI)は前月調査から14ポイント改善のプラス24だった。改善は2カ月ぶり。1月調 […]

2022/8/19 15:00

製造業の景況感が悪化 物価見通しは過去最高に QUICK短観7月

日本企業の景況感が悪化している。QUICKが15日に発表した7月の「QUICK短期経済観測調査」(QUICK短観)で、製造業の業況判断指数(DI)は前月調査から8ポイント悪化のプラス10だった。悪化は2カ月ぶり。金融を含 […]

2022/7/19 18:51

企業の物価見通し過去最高に 製造業景況感は大きく改善 QUICK短観6月

企業の物価見通しが上昇している。QUICKが15日に発表した6月の「QUICK短期経済観測調査」(QUICK短観)で、企業が予想する消費者物価指数の前年比伸び率(1年後)は、平均が1.7%上昇だった。前回調査を0.4ポイ […]

2022/7/14 19:04

内憂外患、もたつく景況感 非製造業が5年ぶり低水準に悪化 QUICK短観

QUICK編集チーム 企業の景況感がもたついている。QUICKがこのほど発表した12月の企業短期経済観測調査(QUICK短観)で製造業の業況判断指数(DI)はプラス2と前月から2ポイント改善した一方、非製造業はプラス19 […]

2019/12/5 11:37

消費増税、3社に1社が「マイナスの影響」 11月のQUICK短観

QUICK編集チーム 8%から10%への消費増税から1カ月。QUICKが11月の企業短期経済観測(QUICK短観)で、上場企業を対象に消費増税のビジネスへの影響を聞いたところ、「マイナスの影響が出ている」が全産業で19% […]

2019/11/7 14:22

ニッポン株式会社は変わるか 米が「株主第一主義見直し」宣言 QUICK調査

QUICK編集チーム 株主の利益を最重要視する企業経営こそ経済成長の原動力——。こうした理念に突き動かされ支えられてきた米国型の資本主義に、米国の名だたる大企業のトップらが自ら決別を宣言した。経営者団体のビジネス・ラウン […]

2019/10/16 02:10

企業マインドも梅雨寒 製造業DIが3年ぶり低水準 QUICK短観7月

QUICK編集チーム QUICKが17日に発表した7月の企業短期経済観測調査(QUICK短観)で、企業の景況感を示す業況判断指数(DI)は製造業がプラス7と前月比で5ポイント悪化した。英国の欧州連合(EU)離脱が決まり、 […]

2019/10/16 02:42

女性役員「今はゼロ、今後は未定」が5割 6月のQUICK短観

女性の役員の起用がいっこうに進まない日本の現状を改めて示すデータが、もうひとつ増えた。QUICKが17日にまとめた6月のQUICK短観で女性役員の登用について聞いたところ、女性役員が不在の企業が全体の6割、現在おらず今後 […]

2019/6/24 12:09

上場企業、新卒の通年採用「支持」が8割 5月のQUICK短観

止まらないグローバル化の流れが日本独自の雇用の仕組みを変えていきそうだ。QUICKが17日にまとめた5月のQUICK短観で、経団連と大学側が合意した新卒の通年採用の拡大への賛否を聞いたところ、8割の企業が「支持する」「す […]

2019/5/17 14:57

東証の市場区分見直し 「賛成」39%「反対」13% QUICK短観

東京証券取引所による市場区分の再編に上場企業は賛成か反対か。QUICKが16日まとめた4月のQUICK短期経済観測調査(QUICK短観)によると、「賛成」と答えた企業が全体の39%と、「反対」の13%を上回った。ただ、時 […]

2019/4/16 16:57

企業の景況感、悪化にひとまず歯止め 3月QUICK短観、円高警戒も後退

QUICKが15日に発表した3月の企業短期経済観測調査(QUICK短観)によると、企業の景況感を示す業況判断指数(DI)は製造業がプラス12だった。2年5カ月ぶりの低水準だった2月(プラス11)から1ポイント改善した。改 […]

2019/3/25 10:42

中国減速、製造業の警戒強く 非製造「影響ない」8割 2月のQUICK短観

中国は2018年の国内総生産(GDP)成長率が28年ぶりの低い伸びになるなど、景気の減速が表面化している。QUICKが18日にまとめた2月のQUICK短期経済観測調査(QUICK短観)によると、製造業のほうが非製造業に比 […]

2019/2/18 16:21

ゴーンの衝撃、自然の猛威 企業が選んだ18年の重大ニュース QUICK短観

「日産自動車のゴーン元会長逮捕」(41%)、「台風や地震などの自然災害で生産や物流に被害」(37%)、「人手不足が深刻化 政府が外国労働者の受け入れ枠拡大」(36%)、「日経平均株価が2万円の節目割れ」(30%)、「働き […]

2019/1/18 11:19

QUICK短観、19年の株価予想は弱め控えめ 関税✖増税のWパンチ警戒

外は関税、内は増税。2つの挟み撃ちで2019年の株式相場はさえない展開ーー。QUICKが6日まとめた12月の短期経済観測調査(QUICK短観)で、日経平均株価の19年の最高値予想の平均は2万3857円と、18年の高値(2 […]

2018/12/6 14:15

7割の企業が「NO」 裁量労働制、担当者はこう考える 11月QUICK短観

あらかじめ決めた時間を働いたとみなす「裁量労働制」。厚生労働省の不適切データ問題により働き方改革関連法から外された経緯があるが、企業はどう考えているのか。QUICKが7日まとめた11月の短期経済観測調査(QUICK短観) […]

2018/11/8 08:02

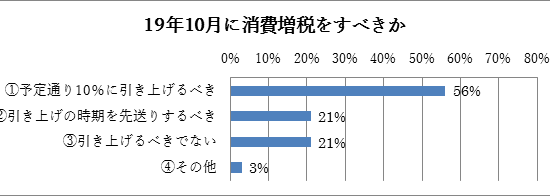

価格転嫁や軽減税率に気をもむ企業 消費増税まで1年、QUICK短観

安倍晋三首相が2019年10月に予定通り消費税率を10%に引き上げると表明した。駆け込み需要と反動減を抑え経済への影響をできる限り和らげるため、万全の対策を講じる方針だ。企業は、価格見直しやキャンペーン展開、システム改修 […]

2018/10/15 18:04

採用日程、経団連ルール廃止後も当面は今まで通り QUICK短観、見直し派は少数

大手企業の採用面接の日程などを定めた就職活動の指針が2021年春入社の学生から廃止される。新たな「就活ルール」は政府が主導して、大学側や経済界とともに策定する。当面は3年生の3月に説明会を解禁し、3年の6月に面接を始める […]

2018/10/16 09:20

安倍さん、今度こそ「財政健全化」と「構造改革」を! 9月のQUICK短観

20日投開票の自民党総裁選は、安倍晋三首相の3選が有力視されている。「アベノミクス」は一定の成果をあげたが、次の総裁任期ではどのような政策で日本経済の成長力を高めていくのか。企業は、次期・安倍政権が優先すべき経済政策を「 […]

2018/9/13 18:04

サマータイムに冷やかな反応 9月のQUICK短観、反対が4割

2020年の東京五輪を控えてにわかに浮上したサマータイム問題だが、導入に前向きな企業はごく一部。QUICKが13日にまとめた9月の短期経済観測調査(QUICK短観)で、こんな結果が出た。サマータイム導入について賛成6%に […]

2018/9/13 16:14

記録的猛暑も「業績に影響なし」が8割近く 8月QUICK短観~その2

夏は夏らしい暑さ、冬は冬らしい寒さになると経済活動が活発になり企業業績にプラスに働くといわれる。では、記録づくめで過酷なレベルの猛暑が続いている今年はどうだろうか。QUICKが15日まとめた8月の「QUICK短期経済観測 […]

2018/8/15 15:50

上場企業のESG取り組み度は「半々」 8月QUICK短観~その1

年金積立金管理運用独立行政法人(GPIF)が「ESG投資」を始めて約1年。株式市場での銘柄選びだけでなく、環境配慮などのESGは企業経営の重要テーマのひとつになっている。QUICKが15日にまとめた8月の短期経済観測調査 […]

2018/8/15 15:46

鈍い物価、要は気持ちの問題 賃金伸びず遠い好循環 7月のQUICK短観

国内では需給ギャップが改善する一方、物価上昇率が伸びない状況が続いている。QUICKが18日にまとめた7月の短期経済観測調査(QUICK短観)によると、上場企業の半数以上が物価の上がりにくい要因に「消費者の根強いデフレ心 […]

2018/7/18 16:59

貿易摩擦、日本企業は意外に冷静? 「経済停滞」心配だが…… 7月のQUICK短観

米中の貿易摩擦が激化するなか、QUICKが18日まとめた7月の「QUICK短期経済観測調査(QUICK短観)」によると、日本企業は貿易摩擦の深刻化で経済全体の停滞を心配しているものの、自社への直接的な収益影響などは比較的 […]

2018/7/18 12:52

物言う株主ますます存在感 上場企業の7割「動向に注意」、QUICK短観6月

株主総会シーズン本番。コーポレートガバナンス(企業統治)強化の要請が強まる中、多様な株主にどう向き合っていくのかというテーマは年々、重みを増している。QUICKは15日まとめた6月の「QUICK短期経済観測調査(QUIC […]

2018/6/15 18:03

ザラ場の決算発表「トヨタ流」広がらず 上場企業の7割が消極的、QUICK短観6月

QUICKが15日まとめた6月の「QUICK短期経済観測調査(QUICK短観)」によると、決算の開示時間について、株式市場の取引時間中に前倒しで発表することに対し、7割の上場企業が消極的であることがわかった。 6月のQU […]

2019/10/15 15:42

株式ランキング

| コード/銘柄名 | 株価/前日比率 |

|---|---|

|

1

6723

ルネサス

|

2,534円

+0.49%

|

|

2

7751

キヤノン

|

4,066円

-8.42%

|

|

3

6594

ニデック

|

6,886円

+1.35%

|

|

4

4751

サイバエージ

|

976.5円

-5.65%

|

|

5

6954

ファナック

|

4,455円

-3.42%

|

| コード/銘柄名 | 株価/前日比率 |

|---|---|

|

1

7527

システムソフト

|

80円

+35.59%

|

|

2

5189

桜ゴム

|

2,720円

+22.52%

|

|

3

9417

スマートバリュ

|

472円

+20.4%

|

|

4

2342

トランス

|

263円

+16.88%

|

|

5

5026

トリプルアイス

|

1,172円

+10.04%

|

人気記事ランキング

2024/4/22 18:04

2024/4/24 17:48

2024/4/22 13:18

2024/4/24 08:41

2024/4/22 18:03

.png)