「QUICKコンセンサスDI」の記事・ニュース一覧

外食や飲料株の先行きにアナリストが強気、個人消費の本格回復はいつ?(QUICKコンセンサスDI)

【QUICK Market Eyes 永島奏子】外食や飲料など消費関連株の業績回復の見通しが強まっている。賃上げにより消費者の懐事情が改善し、企業の値上げも受け入れやすいという見立てがあるためだ。なかでも百貨 […]

2024/4/11 15:11

アナリストの業績予想は5カ月ぶり改善もマイナス圏 小売など改善傾向(QUICKコンセンサスDI)

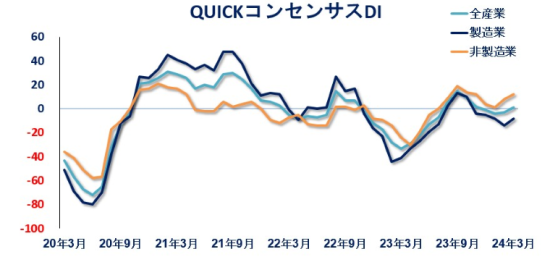

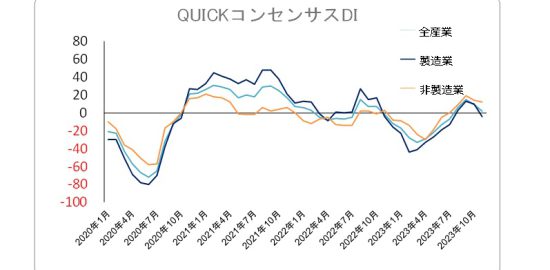

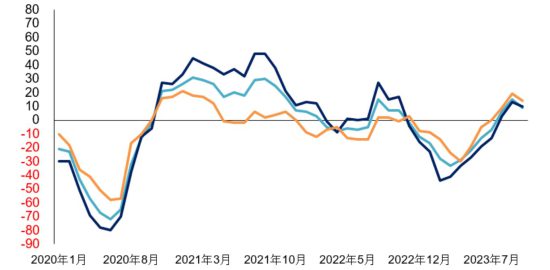

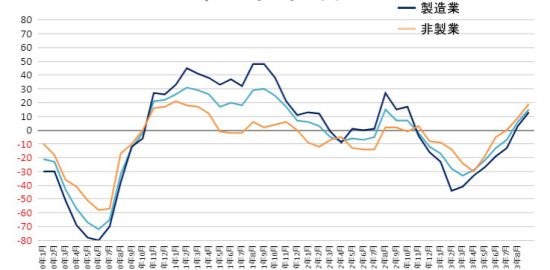

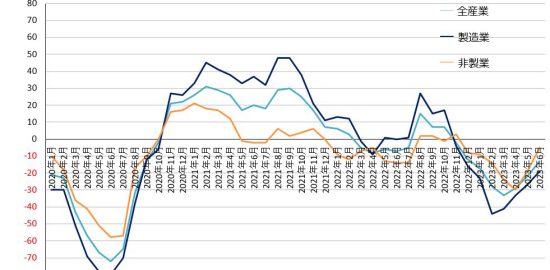

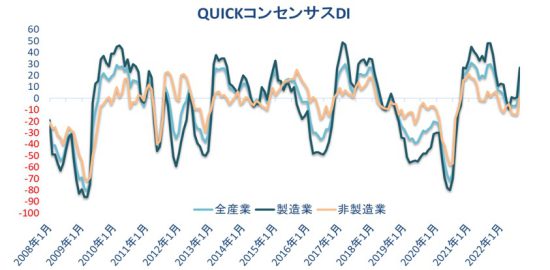

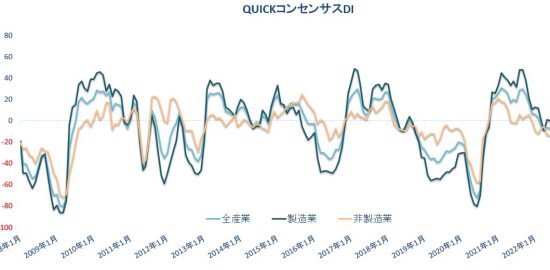

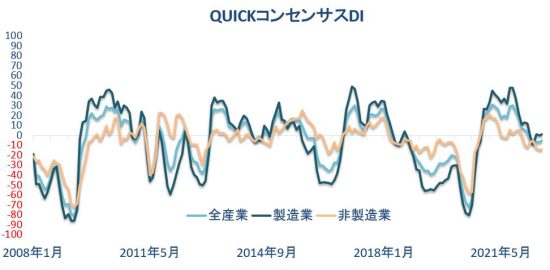

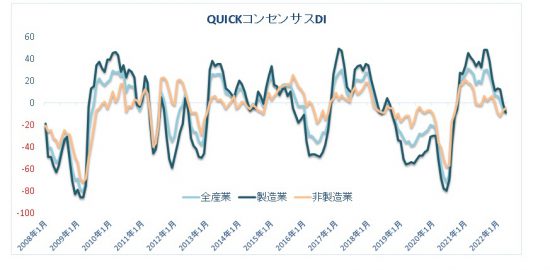

【QUICK Market Eyes 中田真裕】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、2月末)は、金融を含む全産業ベースでマイナス3と、前月(マイナス4)からは1ポイント改善 […]

2024/3/6 14:30

アナリストの業績予想は4カ月連続悪化 資生堂が下方修正率首位(QUICKコンセンサスDI)

【QUICK Market Eyes 平井啓一朗】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(1月末)は、金融を含む全産業ベースでマイナス4と、前月(マイナス1)から3ポイント悪化した。悪化 […]

2024/2/5 19:41

アナリストの業績予想は2カ月連続で悪化 ラクスが上方修正率上位に(QUICKコンセンサスDI)

【QUICK Market Eyes 阿部哲太郎】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、11月末)は、金融を含む全産業ベースでプラス2と、前月(プラス9)から7ポイント悪化し […]

2023/12/4 20:04

アナリストの業績予想は7カ月ぶり悪化 コカコーラBJHが上方修正率上位に(QUICKコンセンサスDI)

【QUICK Market Eyes 中田真裕】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、10月末)は、金融を含む全産業ベースでプラス9と、前月(プラス15)から6ポイント悪化し […]

2023/11/8 15:16

アナリストの業績予想は全産業は9ポイント改善、円安やインバウンドの増加で(QUICKコンセンサスDI)

【QUICK Market Eyes 川口究】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI)は、金融を含む全産業ベース(9月末時点)でプラス15と前月(プラス6)から9ポイント改善し […]

2023/10/4 17:52

アナリストの業績予想は全産業ベースが10か月ぶりのプラスに、輸送用機器の改善続く(QUICKコンセンサスDI)

【QUICK Market Eyes 大野弘貴】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI)は、8月末が金融を含む全産業ベースでプラス6と前月(マイナス7)から13ポイント改善した […]

2023/9/5 08:39

アナリストの業績予想は4カ月連続の改善、鉄鋼や輸送用機器で大幅改善(QUICKコンセンサスDI)

【QUICK Market Eyes 中田真裕】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、7月末)は、金融を含む全産業ベースでマイナス7と、前月(マイナス13)から6 […]

2023/8/4 18:06

アナリストの業績予想は3カ月連続の改善 非製造業が大幅に改善(QUICKコンセンサスDI)

【QUICK Market Eyes 本吉亮】主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、2023年6月末)は、金融を含む全産業ベースでマイナス13と前月(マイナス22)から9ポイント上昇した。3 […]

2023/7/5 17:15

アナリストの業績予想は2カ月連続で改善 銀行がけん引(QUICKコンセンサスDI)

【QUICK Market Eyes 平井啓一朗】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(5月末)は、金融を含む全産業ベースでマイナス22と、前月(マイナス29)から7ポイント改善した。 […]

2023/6/12 09:03

アナリストの業績予想は5カ月連続悪化、銀行の悪化鮮明に(QUICKコンセンサスDI)

【QUICK Market Eyes 平井啓一朗】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI,3月末)は、金融を含む全産業ベースでマイナス33と、前月(マイナス28)から5ポイント […]

2023/6/5 16:37

アナリストの業績予想が4カ月連続の悪化、2年半ぶりの水準に低下(QUICKコンセンサスDI)

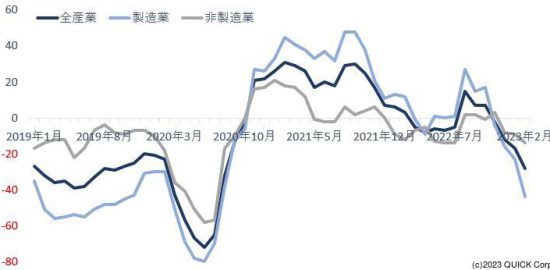

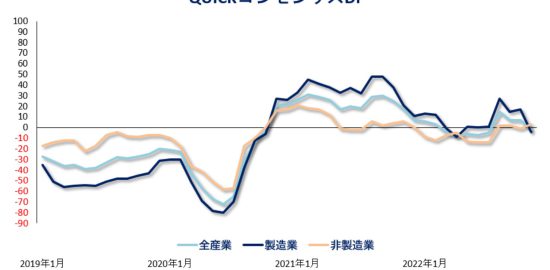

【QUICK Market Eyes 大野 弘貴】主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、2023年2月末)は、金融を含む全産業ベースでマイナス28と前月(マイナス17)から11ポイント悪化し […]

2023/3/3 08:32

アナリストの業績予想が3カ月連続で悪化、製造業の悪化と銀行の改善目立つ(QUICKコンセンサスDI)

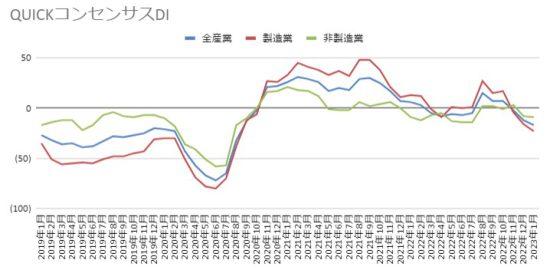

【QUICK Market Eyes 加治屋雄基】主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、2023年1月末)は、金融を含む全産業ベースでマイナス17と前月(マイナス12)から5ポイント悪化した […]

2023/2/7 18:22

アナリストの業績予想、全産業が2カ月連続の悪化 20年9月以来の低水準(QUICKコンセンサスDI)

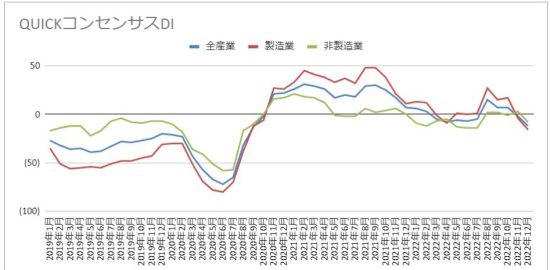

【QUICK Market Eyes 本吉亮】主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、2022年12月末)は、金融を含む全産業ベースでマイナス12と前月(マイナス2)から10ポイント悪化した。 […]

2023/1/6 14:26

アナリストの業績予想が2カ月ぶり悪化、シャープが下方修正率上位に(QUICKコンセンサスDI)

【QUICK Market Eyes 中田真裕】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、11月末)は、金融を含む全産業ベースでマイナス2と、前月のプラス7から9ポイ […]

2022/12/6 15:01

アナリストの業績予想、全産業は横ばい 円安の支えと経済再開の織り込み一巡(QUICKコンセンサスDI)

【QUICK Market Eyes 川口究】主要企業の業績予想の変化を示すQUICKコンセンサスDIは、金融を含む全産業ベース(10月末時点)で7と前月から横ばいだった。前月の悪化が一旦は下げ止まった格好。 […]

2022/11/15 11:23

アナリストの業績予想、3カ月ぶりに悪化 悪化幅は3月以来の大きさに(QUICKコンセンサスDI)

【QUICK Market Eyes 大野弘貴】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、9月末)は、金融を含む全産業ベースでプラス7と前月(プラス15)から8ポイン […]

2022/11/18 15:37

アナリストの業績予想、全産業が2カ月ぶり改善 鉄鋼と非鉄金属で明暗(QUICKコンセンサスDI)

【QUICK Market Eyes 本吉亮】主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、7月末)は、金融を含む全産業ベースでマイナス5と前月(マイナス7)から2ポイント改善した。外部 […]

2022/8/3 11:55

アナリストの業績予想、4ヵ月連続でマイナス圏 空運は上方修正率のトップに(QUICKコンセンサスDI)

【QUICK Market Eyes 加治屋雄基】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、6月末)は、金融を含む全産業ベースでマイナス7と、前月(マイナス6)から1 […]

2022/7/6 17:01

アナリストの業績予想が改善、製造業がプラスに転じる JALが上方修正率最大(QUICKコンセンサスDI)

【QUICK Market Eyes 根岸てるみ】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(QCDI、5月末)は、金融を含む全産業ベースでマイナス6と、前月(マイナス8)から2 […]

2022/6/3 18:58

アナリストの業績予想、全産業は2カ月連続で悪化 資源高で二極化鮮明(QUICKコンセンサスDI)

【QUICK Market Eyes 阿部哲太郎】主要企業の業績予想の変化を示すQUICKコンセンサスDIは、金融を含む全産業ベース(4月末時点)でマイナス8と、1年4カ月ぶりにマイナス転落した前月からさらに […]

2022/5/11 12:00

アナリストの業績予想、全産業が1年4カ月ぶりにマイナスに転落(QUICKコンセンサスDI)

【QUICK Market Eyes 川口究】主要企業の業績予想の変化を示すQUICKコンセンサスDIは、金融を含む全産業ベース(3月末時点)でマイナス5と、前月から大幅に8ポイント悪化した。悪化は6カ月連続 […]

2022/4/5 17:57

アナリストの業績予想がコロナ発生時以来の長期悪化に(QUICKコンセンサスDI)

【QUICK Market Eyes 大野弘貴】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(2月末)は、金融を含む全産業ベースでプラス3と前月(プラス6)から3ポイント悪化した。 […]

2022/3/4 08:31

アナリストの業績予想、全産業が4カ月連続で悪化、情報・通信など悪化(QUICKコンセンサスDI)

【QUICK Market Eyes 加治屋雄基】アナリストによる主要企業の業績予想の変化を示すQUICKコンセンサスDI(1月末)は、金融を含む全産業ベースでプラス6と、前月(プラス7)から1ポイント悪化し […]

2022/2/4 15:29

アナリストの業績予想、3カ月連続で悪化、鉄鋼などの悪化が目立つ(QUICKコンセンサスDI)

【QUICK Market Eyes 本吉亮】主要企業の業績予想の変化を示すQUICKコンセンサスDIは、金融を含む全産業ベース(2021年12月末時点)でプラス7と前月から10ポイント悪化した。悪化は3カ月 […]

2022/1/6 08:37

アナリストの業績予想、全産業が2カ月連続で悪化(QUICKコンセンサスDI)

【QUICK Market Eyes 川口究】主要企業の業績予想の変化を示すQUICKコンセンサスDIは、金融を含む全産業ベース(11月末時点)でプラス17と前月から8ポイント悪化した。悪化は2カ月連続。コン […]

2021/12/3 17:00

アナリストの業績予想、製造業で悪化目立つ(QUICKコンセンサスDI)

【QUICK Market Eyes 阿部哲太郎】主要企業の業績予想の変化を示すQUICKコンセンサスDIは、金融を含む全産業ベース(10月末時点)でプラス25と前月から5ポイント悪化した。3カ月ぶりの悪化と […]

2021/11/5 12:00

株式ランキング

| コード/銘柄名 | 株価/前日比率 |

|---|---|

|

1

6526

ソシオネクスト

|

3,955円

-3.72%

|

|

2

6920

レーザーテク

|

33,850円

-1.94%

|

|

3

5938

LIXIL

|

1,718.5円

-3.77%

|

|

4

9983

ファーストリテイ

|

42,180円

+1.76%

|

|

5

9532

大ガス

|

3,510円

+4.83%

|

| コード/銘柄名 | 株価/前日比率 |

|---|---|

|

1

2743

ピクセル

|

227円

+26.11%

|

|

2

2928

RIZAP G

|

421円

+19.94%

|

|

3

2315

CAICA D

|

61円

+19.6%

|

|

4

7689

コパ

|

679円

+17.27%

|

|

5

3625

テックファーム

|

709円

+16.42%

|

人気記事ランキング

2024/4/22 08:37

2024/3/29 18:46

2024/4/16 13:31

2024/2/1 18:40

2024/4/22 11:50

.png)