トランプ政権が抱える問題は山積みです。3日には北朝鮮が6回目となる核実験を実施したほか、内政については足元で政府閉鎖と国債のデフォルト(債務不履行)懸念の財政問題が顕在化しています。

そこで毎月実施しているアンケート調査「QUICK月次調査<債券>」※を通じて、債券市場担当者に米国債がデフォルトになる確率などについて聞きました。調査期間は8月29~31日。回答者数は証券会社および機関投資家の債券担当者138人です。

※QUICKでは株式や債券、外為部門などの市場関係者を対象に毎月、足元の景気や相場動向についてアンケートを実施。結果を「QUICK月次調査」として各部門ごとに公表しています。

米国債デフォルトの可能性は?

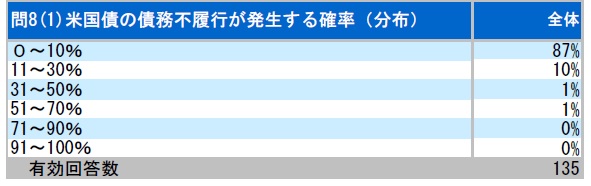

5日に再開予定の米議会の最優先課題は、29日に期限が迫る連邦政府の債務上限引き上げと、2018会計年度(17年10月~18年9月)の予算案を成立させることです。米国では政府が国債を発行できる金額が法律で定められているため、上限を引き上げないと新たな借り入れや利払いができなくなり、米国債はデフォルト(債務不履行)に陥ってしまいます。そこで債券市場関係者に「米国債の債務不履行」が発生する確率を聞いたところ、債務不履行が発生する確率は0~10%と回答した人が最も多く、単純平均で7.1%となりました。

また、新年度の予算についてはトランプ大統領が公約で掲げたメキシコとの国境に壁を建設することに固執しており、これがネックになっています。トランプ氏は建設費を予算に盛り込まなければ政府を閉鎖するとコメントしています。昨年の大統領選で掲げた大半の公約が頓挫し、支持率が低迷するなか、打開策として壁の建設にこだわっているようです。

米政府機関が閉鎖された場合、緊急の機能以外は停止し、公共施設の閉鎖や事務処理の遅れなど様々な問題が発生します。直近では2013年10月に政府機関が一部閉鎖され、景気にも影響を与えました。

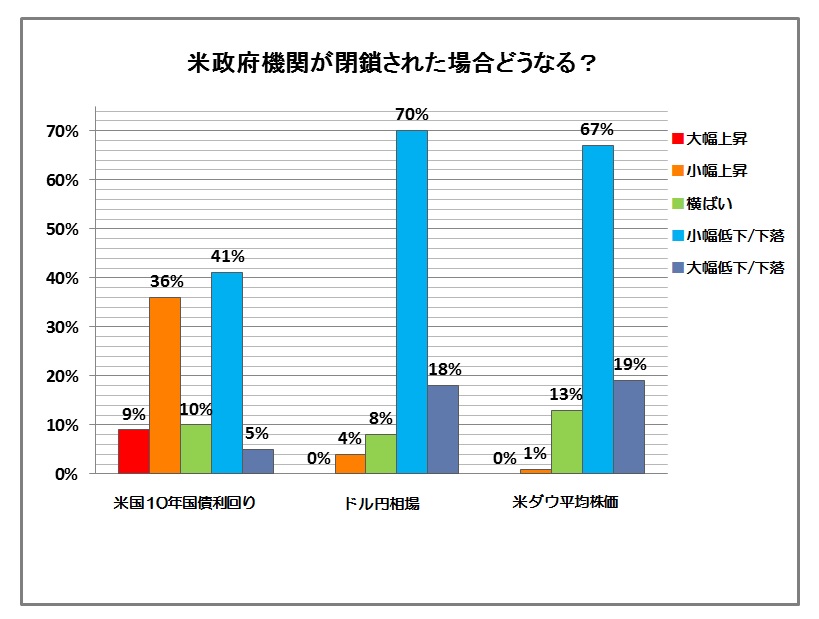

債券市場関係者に「米国の政府機関の閉鎖」の確率についても聞いたところ、11~30%との回答が最も多く、閉鎖される可能性は単純平均で25.2%でした。仮に米国の政府機関が閉鎖された場合、米国の金融市場はどのように反応すると予想されますかと質問したところ、米国10年国債利回りは「小幅低下」、ドル円相場は「小幅円高」、ダウ工業株30種平均は「小幅下落」という結果が最も多くなりました。

市場関係者からは「米政府の短期的な閉鎖については既にコンセンサスに近く、それだけで大きく反応することはないと思う。ただ米議会が問題意識を共有しながら解決力の欠如により、事態が長引いた場合(あるいはデフォルトに至る場合)はトリプル安となる可能性も否定できない」といった声が聞かれました。

リスクオフなら日本国債の利回り、どこまで低下?

米国の財政問題や地政学的リスクなど、リスクオフの材料が目立ちますが、日本の国債利回りは年内にどこまで低下する可能性があると思いますかと聞いたところ、10年物国債利回りで-0.04%という結果になりました。

20年国債利回り 0.44%

10年国債利回り -0.04%

5年国債利回り -0.19%

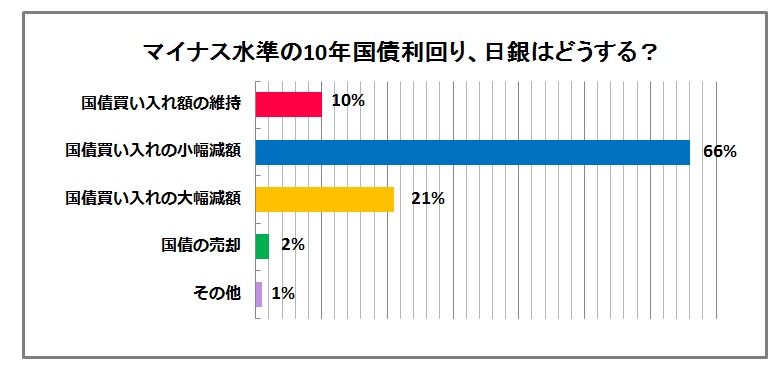

また、日本の10年国債利回りがマイナス水準で定着しそうな場合、日銀はどのように対応すると思いますか、と聞いたところ、最も多かったのは「国債買い入れの小幅減額」が66%、「国債買い入れの大幅減額」が21%、「国債買い入れ額の維持」は10%でした。

市場関係者からは「日銀の国債購入が減額されるなかでもYCC(イールドカーブ・コントロール)は機能しているとみえ、需給は限界的に緩むなかでも金利の上昇圧力は限定的」「QQEを進めている以上、減額の大幅修正は認められず小幅な修正にとどめ、スタンスを堅持する方針を示すと考えられる。海外発の地政学リスクは、日本の景況感と別であり、日銀も金利低下と物価を分ける論理で国債買い入れ額を正当化すると考えられる」などの声が聞かれました。

債券価格変動要因は海外金利などに注目

毎月定例の相場見通しの調査では、前回に比べて利回り低下を予想する結果になりました。新発10年物国債の金利見通しは、1カ月後が0.029%、3カ月後が0.048%、6カ月後が0.067%と、7月調査(0.069%、0.077%、0.088%)に比べていずれも低下しました。今後6カ月程度を想定した注目される債券価格変動要因で最も多かったのは「海外金利」で38%、次いで「短期金利/金融政策」が37%でした。

資産運用担当者65人(ディーリング部門除く)を対象に、現在運用しているファンドについて国内債券の組み入れ比率について聞いたところ、「ニュートラル」が前回より2ポイント低下の65%となったものの、「ややアンダーウエート」、「ややオーバーウエート」は27%で前回と変わらず、「かなりアンダーウエート」が4%で2ポイント上昇しました。当面の投資スタンスについては「現状を維持する」が80%と引き続き多数を占めています。

.png)