いま保有している投資信託と組み合わせて別の投信を購入したいが、どんなファンドを選べばいいか分からない――。そんなときに参考になるのが「相関係数」だ。

主に先進国の株式に投資するタイプの投信で「グローバル・ロボティクス株式ファンド(1年決算型)」(02311158)を選んだ。この「先進国株式型」投信との組み合わせに適したファンドを探す。

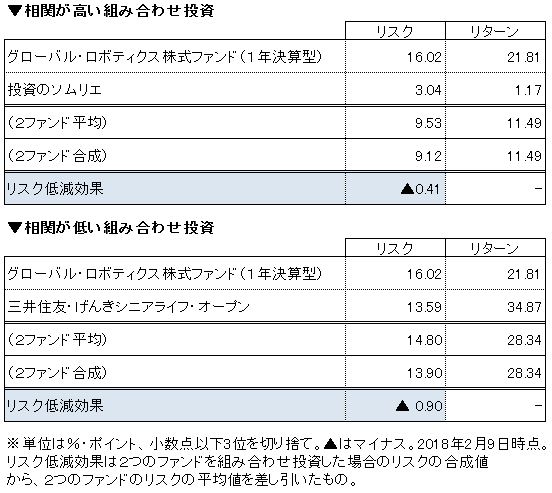

まず検証するのは、比較的近い値動きをするバランス型の「投資のソムリエ」(4731312A)との相性。様々な資産に投資する「バランス型」だ。「先進国株式型」と「バランス型」の相関係数は0.93と高い。

5対5の割合で投資した「合成」のリターン(分配金再投資ベース、週次1年・年率)は11.49%。「グローバル・ロボティクス株式(1年)」だけに投資した場合の21.81%と「投資のソムリエ」だけに投資した1.17%の中間となる。

価格変動を示すリスク(標準偏差、週次1年・年率)は「グローバル・ロボティクス株式(1年)」だけに投資した場合が16.02%で、「投資のソムリエ」は3.04%。2ファンドの平均を単純に計算すると9.53%になる。実際にこの組み合わせで同額ずつ投資した「合成」のリスクは9.12%で、平均値より0.41ポイント低くなる(図1参照)。この差がリスク低減の効果だ。

<QUICKの情報端末「Qr1」を使って簡単に比較>

次に国内株式型の「三井住友・げんきシニアライフ・オープン」(79311005)との組み合わせを見てみる。「先進国株式型」と「国内株式型」の相関係数は0.60と、バランス型との組み合わせより低い。

「合成」のリターンは28.34%で、「グローバル・ロボティクス株式(1年)」と「げんきシニアライフ」の中間の値になった。「合成」のリスクは13.90%で、2ファンドの平均(14.80%)を0.90ポイント程度下回る(図2参照)。

リスク低減効果は相関係数が小さい「先進国株式型」と「国内株式型」の組み合わせの方が大きくなった。

このようにリターンはどちらの組み合わせでも2つのファンドを足して半分にした数値を維持する一方、リスクの低減幅は相関が低い組み合わせの方が大きくなった。複数のファンドに投資して分散効果を上げるには、相関が低く値動きの傾向が異なるファンドの組み合わせが有効と言える。

(QUICK資産運用研究所 望月瑞希)

.png)